Pick up

この記事では、我が家の資産形成の目的とその方法を詳しく紹介しています!

最後までご覧いただき、資産運用のヒントにしていただければ幸いです。

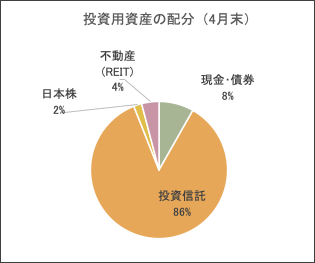

我が家のアセット・アロケーション(資産配分)について

私たち夫婦の「リスク許容度(損失許容度)」と「ライフプラン」から、「資産運用の目的」を次の4つに設定しました。

資産運用の4つの目的

資産運用の目的は、大きく4つあります。

- 生活防衛資金(生活費の1年分)の確保

- 子どもの大学費用となる教育資金の確保

- 退職後の生活補填資金の確保

- じぶん年金の確保

これを【無リスク運用するもの】と【リスク運用するもの】に、分けて考えます。

【無リスク運用するもの】

①生活防衛資金(生活費の1年分)

【リスク運用するもの】

②子どもの大学費用となる教育資金

③退職後の生活補填費用_医療・介護・住宅費(25年間:3,000万円)

④じぶん年金(30年間:2,000万円)

順番に考え方を解説していきます。

【無リスク資産で運用するもの】

①生活防衛資金(生活費の1年分)

生活防衛費は、リストラよる収入消失、病気やケガによる入院費用、家電や車の故障など、急な出費に備えるお金です。

目安として、生活費の半年~1年間分と言われています。

私たちは2人で、1年間分を確実に貯金することに決めました。

これまで貯金をしたことがない人は、生活防衛資金を貯めることを目指しましょう!

手取り収入の6分の1(16.7%)を、月々貯めることを目指してね!これで、3年後には収入の半年分が貯金できます♪

お金が貯まらなくて困っています!という方は、次の記事を参考にしてくださいね↓

>>【家計管理の鉄則】支出コントロールの鉄則!【○○費】カットを優先せよ!🔗

【リスク資産で運用するもの】

②子どもの大学費用となる教育資金

私たちは、子どもの大学費用となる教育費を、20年間で約1,500万円をリスク資産と無リスク資産の併用(投資+貯金)で準備していくことに決めました。

もっともお金がかかる子どもの大学進学は、子どもの生まれ年からほぼ推測できるイベントです。

教育費用を準備する際に注意すべきは、そのインフレ(物価上昇)です!

教育費用は、毎年0.5~1.0%ずつインフレが続いています。

※仮に毎年1.0%ずつ物価上昇が続くと、「今の500万円」で受けられていたサービスは、「15年後には575万円」の金額が必要となります。

15年間で500万円貯めた(年間約33万円)としても、実際には75万円不足する可能性があります!

すべて現金貯金で貯めるためには、目標金額の+1%を年間積立額に上乗せ(33万円→38万円)する必要がある計算に!

そのために、10年~15年以上の時間ある”今のうちに”「投資の力」を借りつつ、教育費用を(投資+貯金)の併用で準備する必要があります!

教育資金確保☆大作戦!

方法:「投資信託+現金貯蓄+児童手当」の3本柱

目標金額:1,500万円

目標期間:20年間

目標を達成するための3本の計画は、次のとおりです。

【リスク運用】で準備する。

投資信託

1.全世界株式投信(eMAXIS Slim 全世界株式(オール・カントリー))

2.全米株式投信(SBI・V・全米株式インデックス・ファンド)

- 期間:20年間

- 積立:24万円/年(元本:480万円)

- リスク:20%

- 期待リターン:3%

→ 約600万円(最大損失は、▲180万円)

【無リスク運用】で準備する。

現金貯金

- 期間:20年間

- 積立:24万円/月(元本:480万円)

- 利息:0%

→ 約480万円

もらえたら嬉しい児童手当(2人分)

→ 約400万円

この方法で想定される「リスク」と「期待リターン」は次のとおりです。

【リスク運用(投資信託)】

「リスク」=20%、「期待リターン」=3% と仮定する。

総リスク:10%、総リターン:1.5%

最大損失:約▲180万円

(1.5%-2×10%)×48万円×20年間

「ほぼ確実に起こる」&「急に準備できない大金」イベントだからこそ、(投資+貯金)の併用で早めに準備したいと考えました。

基本的には、全世界株式&全米株式インデックス・ファンド+現金貯金で、積み立て続けます。児童手当は、投資の損失を穴埋めするつもりです。

いずれにせよ。早め早めの備えが大切です。

私たち夫婦には、まだ子どもはいませんが、毎月4万円を(投資+貯金)しています。

貯金した現金の半分くらいを「個人向け国債(変動10年)」などの金融商品で低リスク&低リターンですが、確実に運用していく計画です。

③退職後生活補填費用(医療・介護・住宅費)と④じぶん年金

私たち夫婦は、「退職後の生活補填費用」と「じぶん年金」を準備するために、長期・積立・分散投資を行うことに決めました。

必要となる年齢までに30年以上時間があるため、積極的にリスクを取って運用することが最もバランスよく資産形成できると判断したからです。

老後は、誰もが必ず訪れる未来です。

超少子高齢化社会の日本では、十分な公的年金を受け取ることは厳しいのが現実です。

(※注:公的年金は、老後資金のベースになりますよ!)

公的年金だけを頼りにしていると、お金が不足する可能性があります。

人生は自分のものです。

だからこそ、「自分のことは、自分でする!」、その必要性が高まっています。

そのための準備が、「退職後の生活補填費用」と「じぶん年金」を得るための資産運用です。

もしも資産運用が失敗したとしても、「仕事を続ける、コンパクトに生活する」といった暮らし方ができる点が大きい。

④退職後の生活補填費用(医療・介護・住宅費)

私たち夫婦は、「退職後の生活補填費用」を、25年間で3,000万円貯めることにしました。

一般的に、医療費+介護費用で一人1,000万円あれば足りるそうです。

私たちは、住宅費用として+1,000万円含めて、合計:1,000万円準備したいと考えました。

もちろん社会情勢が変わり、目標金額が変わるかもしれません。

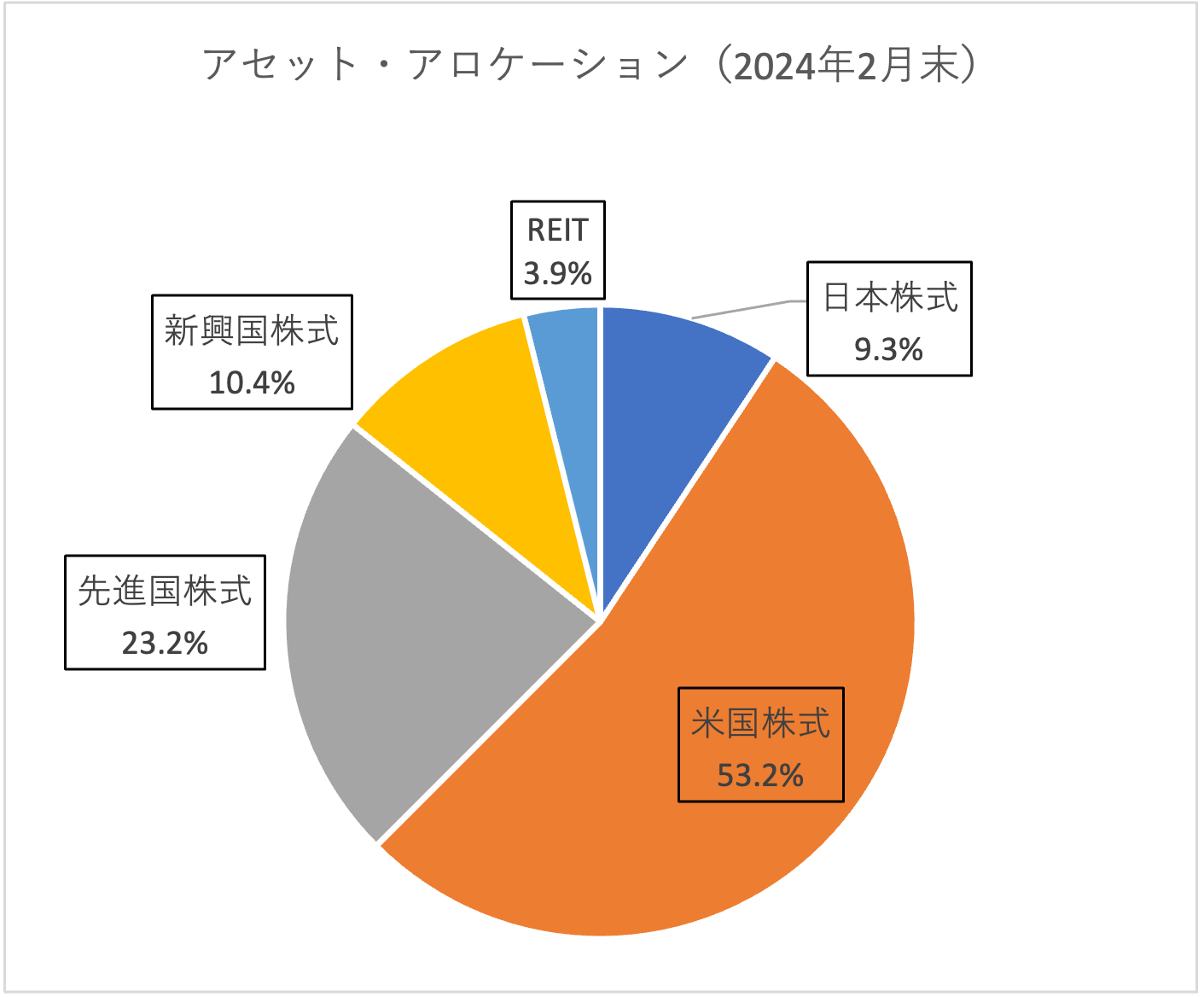

「退職後の生活補填費用」の長期・分散・積立投資の方針

- 「つみたてNISA」と「iDeCo」のフル活用(夫婦2人分の税制優遇制度)

- 投資先:全世界株式の投資信託(100%)

- 投資金額:2人合わせて約8万円/月

- 期待リターン:4%

上記の条件で順調に積み上げていけば、2021年から約20年後(2041年)には達成する見込みです。

しかし、将来の子どもの教育費や養育費などにより、予想どおりに積み立てられるか不透明なため、25年としました。

目標金額が貯まったら「iDeCo」は継続して積立投資しますが、「つみたてNISA」分の積立は次のじぶん年金に振り分けます。

マメ助家では、この全世界株式インデックス・ファンドへの「長期・分散・積立投資」を軸としつつ、次の高配当株投資を併用したミックス投資を実施しています。

⑤じぶん年金

「じぶん年金」とは、公的年金と同じように、働かなくても決まった時期にお金が振り込まれる定期収入によるキャッシュ・フローです。

なお、定期収入(不労所得)の正体は、高配当株投資による株式会社からの「配当金」(不労所得)と「④の資産取り崩し」です。

私たち夫婦は、その「配当金」を年間60万円受け取るために、「じぶん年金」を30年間で2,000万円貯めることにしました。

じぶん年金の長期・分散・積立投資の方針

- 最終目標:税引き後60万円/年の配当金を得る

- 投資先:高配当株(ETF&個別銘柄)、不動産上場投資信託(RIET)

- 目標利回り:4%(税引き前)

- 投資金額:約3万円/月

最終的な退職後のイメージは、公的年金+じぶん年金(配当金&取り崩し)+ゆる~く稼ぐ+(iDeCoの貯蓄)で、生活費をカバーできれば、ゆとりのある生活が出来ると考えています。

今回の計画では、ボーナスを考慮していません。

余裕があればボーナスも高配当株投資に回していきたいと思っています♪

当面の間、月額15万円のペース(貯蓄率:33%)で貯蓄や投資へ振り分けることになります。

慣れるまでなかなかハードですが、愚直にマイペースにコツコツ頑張ります♪(#^^#)

もちろん、優先順位は「②教育資金」、「③退職後の生活補填費用」、「④じぶん年金」です。

そのため、ライフイベント(出産・育休など)による収入の減少や生活費の増加によって、目標貯蓄額が届かない場合は、「つみたてNISA」と「iDeCo」の満額拠出のみでやり過ごします。

リスク資産の運用のまとめ

以上のように、私たち夫婦は「②教育資金」、「③退職後の生活補填費用」、「④じぶん年金」を準備するために、長期・積立・分散投資をコツコツ継続しています。

目的別にお金を分けているように見えますが、お金に色はついていませんので、「金融資産全体で把握していればいずれ各目標は達成できる!」と考えています。

ちなみに、金融資産全体の推移(2021年)は次のようになっています。

全金融資産のうち「リスク資産の割合」=48%、「全体のリスク」=11%、「全体の(期待)リターン」=2.4%となっています。(2021年12月時点)

※「金融資産全体」には、「生活防衛資金」、「2年以内に使う予定のお金」、「投資用資金」が含まれています。

具体的に何に投資しているのかは、次の記事を参考にしてくださいね↓

いつも本当にありがとうございます!

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

にほんブログ村

詳しく知るための記事を集めました