私たちのプロフィール紹介【2023年】

こんにちは! マメ助です。

(Twitterのフォローをお願いします。@2020mamesukeFP🔗)

「お金・家族・趣味の体験と学びを伝えるブログ」にようこそ!

ここでは管理人のマメ助と、その妻のママ助のプロフィールを紹介します!

はじめまして!マメ助とママ助のブログへようこそ!

はじめまして!ママ助です。皆さんと情報共有できたら嬉しいです♪

さっそく、当ブログの目的と私たちプロフィール(現在の状況&資産運用の目的)を紹介します!

当ブログの目的

当ブログでは、私たち家族の「お金・家族・趣味」に関する”体験談と学び”を紹介します。

私たちの家族の根底にある考えは、「一人ひとりの幸せが、家族の幸せ!」です。

お金の知識や経験(家計管理×投資エンジン)をフル活用してお金の不安なく、家族と一緒に様々な体験をとおして、ゆる~く・楽しく・支え合いながら、自分の趣味にも没頭することを人生の目標としています。

主なテーマ

主に3つのテーマで皆さんに役立つ情報を配信していきます。

- 【お金(資産形成・資産運用)】

- 【家族の体験談】

- 【趣味(家庭菜園・読書)】

【お金(資産形成・資産運用)】のお話

次のような記事を紹介しています♪

- 家計を見直し、しっかり蓄財したい人に役立つ記事

- お金の不安を見つけ、少しでも不安を減らしたい人に役立つ記事

- もっと資産運用を楽しみたい人に役立つ記事

将来の不安、お金の不安、きっと誰でもあると思います。

ただ、漠然と不安を感じるのではなく、

- 支出バランスを知る(現状の把握)

- やりたいことをはっきりさせる(目的)

- 優先したいことを決める(優先順位)

- いつ現実になるかを知る(期限)

- それに必要な金額を知る(貯金目標)

こういった考え方を知り、行動&継続が必要となります。

そこまで分かってはじめて、いろいろと判断できるようになります。

「もっと支出をカットすべきか?」

「定期貯金だけで必要額を準備できるのか?」

「投資をしてお金を増やす必要があるのか?」

幸いなことに、『資産運用=金融資産を増やす』といっても、私たちができる事は次の3つだけです。

- 世帯の収入を増やす

- 世帯の支出を減らす

- リスクをとって、資産(貯金)を運用する

このブログでは、我が家の事例を交えて、この考え方・プロセスを公開し、みなさんのお金の不安が少なくなれば嬉しいです♪

【家族の体験談】のお話

こんなの記事を紹介しています♪

- 婚活体験談(結婚相談所)

- 妊活、妊娠期間中の生活(妻は第一子妊娠中)

- 子育て奮闘記!?(配信予定)

- 夫婦共働き家族で意識して実践していること

- 夫婦共働き家族の仕事・家事・育児の工夫や向き合いかた

これまでに婚活や結婚相談所での活動を通して、結婚しました。

【2023年】は、新しい家族(子ども)も誕生予定です♪

そんな、夫婦共働き世帯が経験する体験談やその学びを紹介していきます。

子育て世帯や、子どもを授かりたい世帯に向けての子育てに関連する情報も配信していきますので、お楽しみに!

【趣味(家庭菜園・読書)】のお話

こんな記事を紹介しています♪

- 大人の読書感想文!

- 市民農園に興味あり!

- 家庭菜園で、自家製野菜を作りたい!

家庭菜園・読書が大好きです!

家庭菜園

10年以上、市民農園で野菜を育てています。

新たに市民農園(3年間目)を借りました!

このブログでは、「土づくり〜野菜の育成〜収穫〜料理」まで、季節にあわせて紹介していきます!

日本の四季に感謝しつつ、美味しい野菜を一緒に作って、食べましょう♪

読書

読書から得られる経験や学びは、馬鹿にできません!

このブログでは、毎月私たちが読んでいる読書を読書感想文として、紹介していきます♪

私たちのプロフィール

マメ助(夫)のプロフィール

現在の私の状況は次のとおりです♪

- 年代:30代後半

- 家庭での役職:家計の財務責任者 CFO(Chief Financial Officer)

- 仕事:給与所得者(会社員)

- 趣味:家庭菜園、読書、ジョギング、旅行、麻雀

- 資格:Vet、FP、簿記

- 家庭菜園:市民農園歴は10年超(自家製野菜栽培でチャレンジ中。)

- 資産運用歴:10年超

- 乗馬歴:10年超(高校生の頃から馬に乗っています。)

- 生活防衛資金:生活費の1年間分を確保済み

- 運用方針:インデックス連動型商品と、個別株&J-REITのミックス投資

晴耕雨読(晴れの日は畑作業、雨の日は家で読書)が理想の生活♪

ワンちゃん、ネコちゃんが大好き。

文書を書くのが好きなので、ブログ記事を執筆しています。

高校生時代にやっていた乗馬を再開したいと思っています。

ママ助(妻)のプロフィール

- 年代:30代前半

- 家庭での役職:我が家のボス「CEO(Chief Executive Officer)」

- 仕事:給与所得者(OL)

- 趣味:寝ること、読書、散歩、旅行、ぬいぐるみと遊ぶこと

- 好きな料理:お鍋、スイートポテト、手巻き寿司

- 資産運用:3年目♪

- 最近始めたこと:手芸を始めました!

- 運用方針:つみたてNISA、iDeCo の満額拠出!

お昼寝とぬいぐるみが大好きです♪

お鍋料理は、毎日食べても飽きません(笑)

投資には興味がないので、非課税口座しか拠出しません。

我が家の状況について

マメ助家の状況

リスク許容度を決めるための、現在の私たちの状況は次のとおりです。

| 項目 | 現在の状況 (2024年4月1日時点) |

|---|---|

| 年代 | マメ助(夫):30代後半 ママ助(妻):30代前半 |

| 家族構成 | 夫婦2人+子2人 |

| 仕事 | 夫婦共に正社員 |

| 住居 | 賃貸 |

| 世帯収入(額面) | 平均水準よりやや下 |

| 生活費(月額) | 約35万円/月 |

| 総資産額 | ひみつ |

マメ助は、10年以上働いています♪

金融資産の総額は、2人がこれまで貯めてきたお金です。

世帯年齢が若く、世帯収入を今後も見込める、【リスク許容度(損失許容度)】は高いと判断しています。

そのため、資産運用では株式市場への投資を軸とし、米国を中心とした全世界の株式市場への分散投資を行っています。

資産運用の目的を決めるライフプラン

私たちのライフプランの概要は、次のとおりです。

| 項目 | ライフプランの希望 |

|---|---|

| 子ども | 子どもは2人 |

| ペット | 犬(豆柴)を1頭飼育したい。 |

| 夫婦の夢 | 夫婦や子どもたちと毎年、国内旅行をしたい。 近場におでかけして、子どもたちと遊びたい。 |

| 自家用車 | 自家用車は1台所有。 (中古車) |

| 仕事の希望 | 二人とも今の仕事が好きなので、長く続ける。 |

| 定年後の希望 | 資格・特技を活かして、好きな仕事で社会に役立つ小さな事業をしたい。 |

| 金融資産への期待 | 「公的年金」と「じぶん年金」で、退職後の生活費をカバー出来るくらい金融資産を育てる。 「未来の購買力の維持+α」程度のリターンがあればOK! |

子どもは、2人とも大卒を想定しています。

今のところ、マイホーム購入予定はありません。

夫婦のゆとり費は、毎月家計予算に組み込んでいます♪

子どもは授かりものですから、どうなるか分かりません。

将来は資格を活かして、ながーく働くつもりです^^

アセット・アロケーション(資産配分)について

私たち夫婦の「リスク許容度(損失許容度)」と「ライフプラン」から、「資産運用の目的」を次の4つに設定しました。

資産運用の4つの目的

資産運用の目的は、大きく4つあります。

- 生活防衛資金(生活費の1年分)の確保

- 子どもの大学費用となる教育資金の確保

- 退職後の生活補填資金の確保

- じぶん年金の確保

方法など詳細については、別記事で紹介しています。

こちらをチェック!(↓新しいタブで開きます。)

具体的に何に投資しているのかは、次の記事を参考にしてくださいね↓

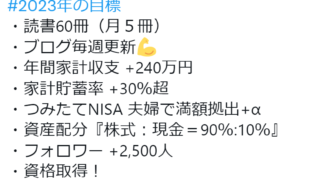

【2023年】に達成したこと

【2023年】の目標を、Twitterで報告しています。具体的な内容は、次の記事に記載しています^^

(↓新しいタブで開きます。)

今年も読者の皆さんと一緒に、楽しい1年にしたいと思っています。

ブログもマイペースに継続してきますので、応援していだけると幸いです。

「ヨソはヨソ、ウチはウチ!」

『ヨソはヨソ、ウチはウチ!』

この言葉は、本当に素敵な言葉です。

小学生のころ、友人が頻繁に「〇〇を買った!次は☓☓も買う!」と嬉しそうに教えてくれました。

私も欲しかったので母親にお願いしたら、当然ダメと言われました。さらに返ってきたのが、上記の言葉です。

当時の幼い私には理解はできませんでしたが、今なら分かる気がします。

家庭のライフスタイルによって、

- 状況が違う

- 目的が違う

- 優先順位が違う

- 方法、手段が違う

全て違って、あたり前です。

「みんな違って、みんな良い」のです。

状況や前提が、全く違うものを比べても、何の参考にもなりません。

もちろん、他の人が頑張って達成した結果は、とても素晴らしいことです。

ですが、嫉んだり・羨んだりせず、その結果を振り回されず、軽く受け流す。

自分たちの目指す姿・価値観の軸を信じる。

『ヨソはヨソ、ウチはウチ!』

ここを押さえつつ、そこに至った考え方・プロセスを、皆さんと共有していきたいです。

「一人ひとりの幸せが、家族の幸せ!」です。

お金の知識や経験(家計管理×投資エンジン)をフル活用してお金の不安なく、家族と一緒に様々な体験をとおして、ゆる~く・楽しく・支え合いながら、自分の趣味にも没頭するしましょう♪。

よろしくお願いします!

管理人(マメ助)のTwitterもフォローしてください。(Twitter@2020mamesukeFP🔗)

(皆様からのブログ村・応援ポチが励みになります!ぜひ支援してください↓)

にほんブログ村

マメ助&ママ助

2023年1月1日