【資産運用の出口戦略】定率4%引き出しのメリット・デメリットを解説。~収益率配列のリスクとその解決策~

こんにちは! マメ助です。(Twitterのフォローをお願いします!→@2020mamesukeFP🔗)

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

現代社会は、人生100年時代と言われています。

厚生労働省の統計によれば、女性の25%は95歳まで、男性でも90歳まで生きる可能性がある時代です。

そのため、私たち現役世代は、親世代よりも退職後の生活費をより多く準備する必要があります。

その手段として、毎月の収入の一部を運用すること(積立投資)が重要になります。

しかし、いざ準備した資産を活用する場合、どのように積み上げた資産を活用すればよいのでしょうか?

資産形成期(現役時代)は、淡々と市場インデックス・ファンドに積立投資(定額)をすればオッケーだから、資産活用期(退職後)も、同じように淡々と取り崩せば良いのかな?

でも、現役時代と同じく定額で取り崩しても良いのかな?

今回は、その【資産形成の出口戦略】について、収益率配列のリスクを考慮した方法と問題点・解決策を解説していきます。

最後までご覧になって、後悔しない資産活用方法の参考にしてください。

結論:資産活用期のより良い方法は、“定率“取り崩し

「収益率配列のリスク」を克服せよ!

シミュレーション結果

- 資産が早く溶ける“定額”取り崩し

- 資産が長持ちする“定率”取り崩し

資産が長持ちする“定率”取り崩しの問題点・解決方法

最後までご覧いただき、資産形成のヒントにしていただければ幸いです。

資産活用期のより良い方法は、定率取り崩し

定率取り崩しが有効!

米国では、資産活用期のより良い方法がすでに認知されています。

そのきっかけが、Wiliam Bengenが1994年に発表した論文「Determining Withdrawal Rate Using Historical Data」です。

この論文では、米国の過去の株式と債券のデータを使って、30年間「取り崩しながら、運用」した場合、資産が枯渇しなかった取り崩し率を計算しています。その結論が「定率取り崩し=4%」です。

しかし、論文では「4%の定率」とされていますが、退職時点の資産残高の「一定比率」を決めて、その「一定金額」(例えば、資産3,000万円なら年間120万円)をずっと取り崩す方法です。

実は、この方法では1つだけコントロールできない不確実性(リスク)が残ります。それが「収益率配列のリスク」です。

「収益率配列のリスク」を克服せよ!

私たちの資産を運用する市場の収益率は、予測もコントロールもできない不確実性(リスク)があります。

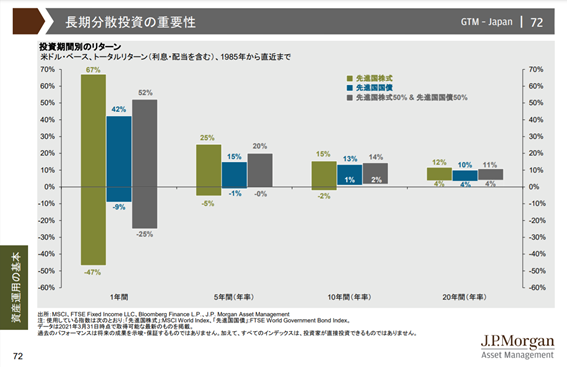

もちろん、下の図のように長期運用すれば、市場収益率のリスクは少なくなることが知られています。

「収益率配列のリスク」とは?

資産活用(定率取り崩し)においては、予測できない「収益率の並び」が資産残高に大きな影響を与えます。

これを「収益率配列のリスク」といいます。

どのようなリスクなのか?

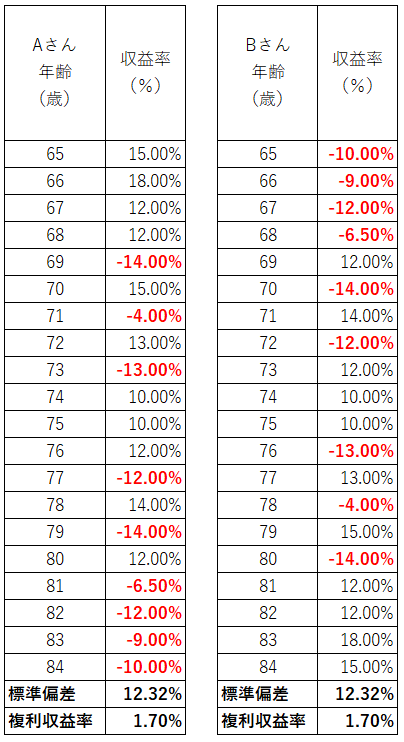

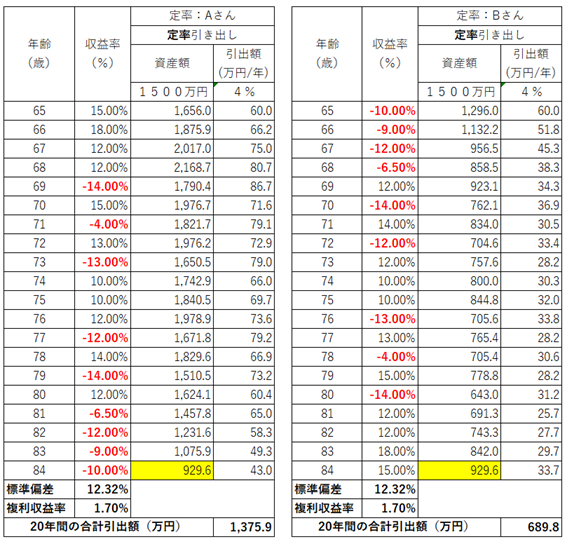

次のような場合を考えます。次の表(AさんとBさん)を比べてください。

AさんとBさんの収益の差

どちらも20年間運用した結果、

「標準偏差(リスク)=約12.3%、複利収益率(リターン)=約1.7%」

という“最終結果”は、同じです。

しかし、AさんとBさんの毎年の「収益率の並び」が異なります。

Aさんは、前半に上げ相場に、後半は下げ相場に遭遇。

Bさんは、前半に下げ相場に、後半に上げ相場に遭遇。

最終結果は2人とも同じ「リスク=約12.3%、リターン=約1.7%」

このような結果になるのは、AさんとBさんが受けた毎年の「収益率の並び」を逆にしているからです。

もちろん、毎年の市場収益率を事前に予測することは不可能です。

「リスク=約12.3%、リターン=約1.7%」という想定は、GPIF(年金積立金管理運用独立行政法人)が運用している基本ポートフォリオの標準偏差と実質リターンの数値です。

しかし、資産活用(定率取り崩し)においては、予測できない「収益率の並び」が資産残高に大きな影響を与えます。

これを「収益率配列のリスク」といいます。

では、「収益率配列のリスク」がどのような影響を与えるか、次のような条件を仮定して、具体的にシミュレーションをしていきます。

シミュレーションの前提条件

運用資産条件

- 65歳で退職、95歳まで生存すると仮定

- 医療や介護費用などの臨時資金は預貯金で確保済み

- 退職後に運用を続ける資金:1,500万円

- 運用期間:65歳~84歳までの20年間

- 85歳~94歳は運用を終了&定額引き出し(60万円/年)

- 85歳時点に必要な資金:600万円

家計の状況

- 月の収入:年金のみ(65歳から受け取る)

- 月の支出赤字額:▲4~5万円(月4~5万円を金融資産から取り崩す)

(※税金・物価上昇率は無視します)

シミュレーション結果

次のパターンで結果を解説します。

①運用なし

②運用あり(定額)

③運用あり(定率)

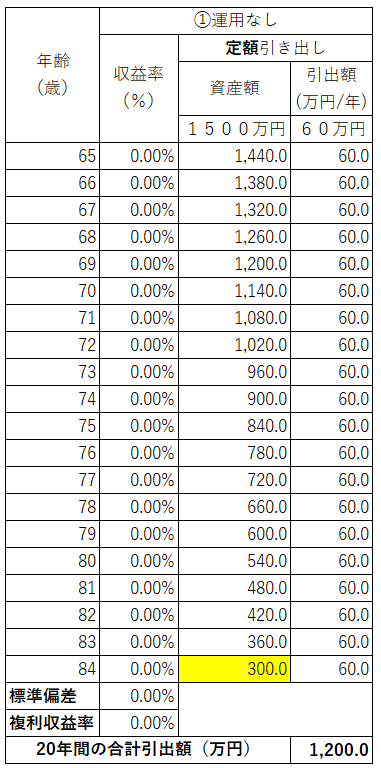

①運用なし

まず、運用なしで毎年60万円(月5万円)引き出したパターンです。

当然ながら、84歳末時点で残高は300万円となります。

これでは95歳まで資産が長持ちしないことが分かります。そのため、「運用しつつ&取り崩す」必要があるわけです。

では、次は②運用あり(定額)のパターンを確認します。

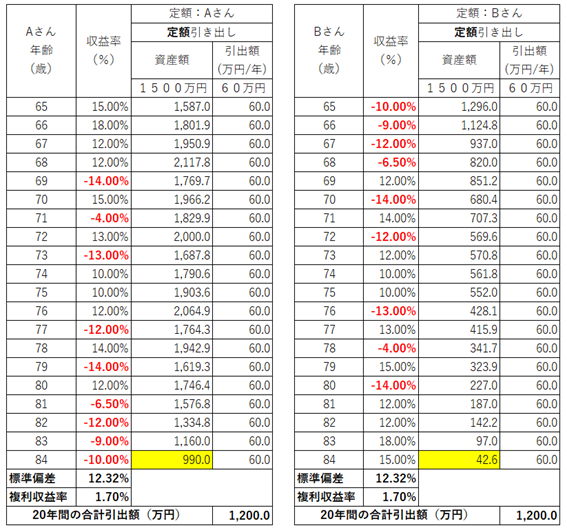

②資産が早く溶ける“定額”取り崩し:運用あり(定額)

最終結果は2人とも同じ「リスク=約12.3%、リターン=約1.7%」です。

しかし、AさんとBさんの毎年の「収益率の並び」が異なります。

Aさん(左表)は、前半に上げ相場に、後半は下げ相場に遭遇。

- Aさんは、84歳末時点で残高:990万円

- 95歳まで必要な資金(600万円)以上を確保!

Bさん(右表)は、前半に下げ相場に、後半に上げ相場に遭遇。

- Bさんは、84歳末時点で残高:42万円

- 95歳まで必要な資金(600万円)を下回っています!

これが「収益率配列のリスク」です。

結局、資産が長持ちするかは“市場の運用結果次第”とか、ギャンブルみたいですね。

このような「収益率配列のリスク」から資産を守るために、定率取り崩しが有効となります。

③資産が長持ちする“定率”取り崩し:運用あり(定率)

どうでしょうか?

84歳末時点の2人の資産残高を見てください。

定率取り崩しパターンでは、AさんとBさんの残高は、同じになりましたね!

定率取り崩しパターンだと、予測できない市場環境(収益率配列のリスク)に遭遇しようとも、2人とも85歳からの生活資金を確保できたことになります。

でも、Bさんが20年間で引き出した合計金額は、約690万円(34.5万円/年)とAさんの半分くらいだよ?

65歳~84歳まで「年額48~60万円程度ほしい」っていう希望が叶わないね。

Bさんのように「運用しつつ&取り崩す」当初に下げ相場に遭遇したら、資産が長持ちしても使えるお金が減ってしまうことが分かります。

資産が長持ちする“定率”取り崩しの問題点・解決方法

課題

Bさんのように「運用しつつ&取り崩す」当初に下げ相場に遭遇すると、資産が長持ちしてもトータルで使えるお金が減ります。

この問題点を解決するためには、3つしか方法がありません。

1. 退職後も働いて必要な分だけ稼ぐ

2. 支出を減らす

3. 運用金額を増やす

そうです。

「お金を増やす方程式」=「収入-支出+(運用金額×利回り)」そのものです。

最も現実的な対策は、稼ぐこと

今回のシミュレーションでは、AさんとBさんの合計引出額の差額は、約686万円です(1,376万円-690万円)

これを65歳から69歳の5年間で稼ぐ場合、137万円/年(月11万円)稼ぐことができれば、84歳までの生活費の不足分をカバーすることができます。

もちろん、どんな市場収益率を得られるか、事前に予測することは不可能です。

しかし、退職後も稼げる手段を確保しつつ、必要の応じて「運用しつつ × ゆる~く稼ぎ × 資産を取り崩す」ことができれば、安心して退職後生活を楽しむ可能性が高くなります。

退職後も、またいつでも稼ぐことができる環境を準備しておくこと。

やっぱりこれが重要!

まとめ

現代社会は、人生100年時代と言われています。

そのため、退職後の生活費をより多く準備する必要があります。

今回の記事では、準備した資産を活用する方法と問題点を解説しました。

結論:資産活用期のより良い方法は、“定率“取り崩し

「収益率配列のリスク」を克服せよ!

シミュレーション結果

- 資産が早く溶ける“定額”取り崩し

- 資産が長持ちする“定率”取り崩し

資産が長持ちする“定率”取り崩しの問題点・解決方法

1. 退職後も働いて必要な分だけ稼ぐ

2. 支出を減らす

3. 運用金額を増やす

このうち現実的な方法は、1.退職後も稼ぐことができる環境を準備しておくこと

いつも本当にありがとうございます!

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

にほんブログ村

関連記事です

為替リスクを低減するために日本株式の比率を上げるという考え方もありますね。

個人的には、全世界株式投資を軸として、現金は日本円保有するのが今のところベターと考えています。

資産形成するなら、税制優遇枠の活用は必須です。つみたてNISAを始めてみましょう。

資産形成で必要となる金融商品は、実は少ない。世界最大級の資産運用会社バンガード社のモデルポートフォリオを紹介します。

運用で増やしたお金をどうやって活用すべきか?4%ルールについて分かりやすく解説しました。