【為替リスクに要注意!?】為替レートを考慮した場合の本当の投資リターン早読み表

投資信託やETFを利用して、米国株式をはじめ、世界各国に投資することが可能になりました。

米国株式ETFを購入するときは、米ドルに両替した後に購入するため、為替リスクを負うことになります。

日本の投信信託(eMAXIS Slim 全世界株式など)や東証ETFなどから円建てで海外株式を購入した場合も、為替リスクを負うことになります。

あまり実感がないかも知れませんが、為替リスクは投資リターンに無視できない影響を与えます。

この記事では、どれくらい為替リスクが投資リターンに影響を与えるのか、またそのリスクを軽減する方はあるのか?を実例を示しながら解説します。

・為替リスクは、ハイリスク!

・リスクの軽減には、「通貨の分散」と「時間の分散」が有効。

最後までご覧いただき、資産運用のヒントにしていただければ幸いです。

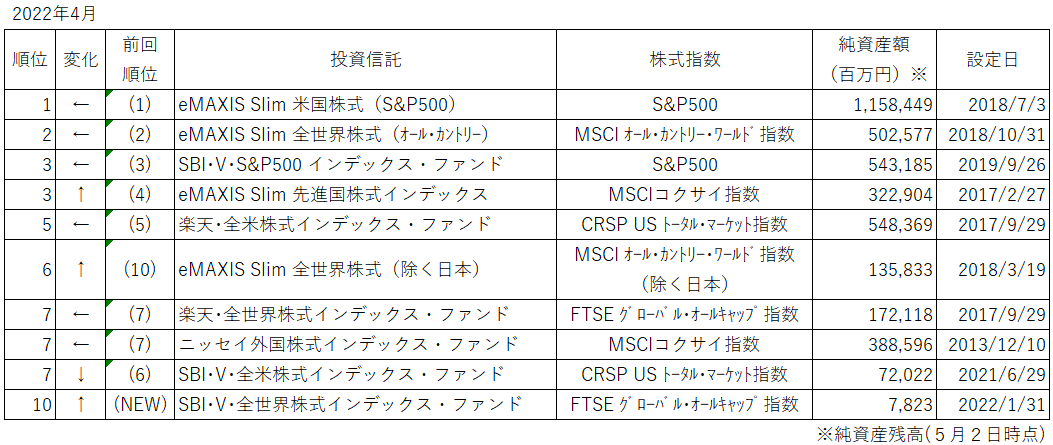

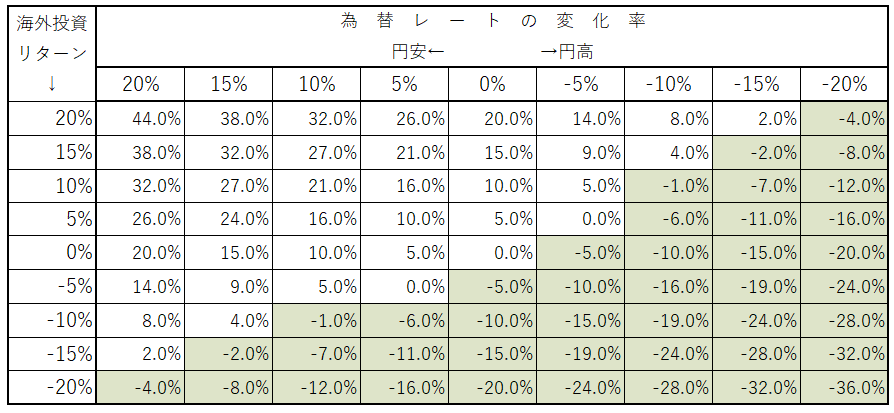

円換算した場合の真の投資リターン早読み表

国内で販売されている全世界を投資対象とする投資信託は、日本円で購入します。

しかし、投資家から集めた日本円を、例えば米国株式市場へ投資する場合は、日本円を米国ドルに両替してから、米国株式市場で株式を購入します。

その場合には、株式市場の変動リスクだけでなく、個人投資家は外国為替リスクも負うことになります。

例えば、「米国株式市場が値下がり」&「円-ドル為替レートが円高」になった場合は、日本の投資家はダブルパンチで損することになります。

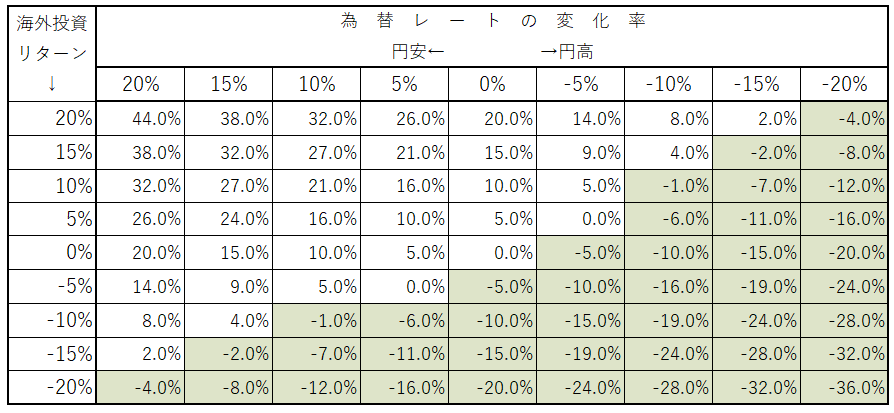

「株式市場の変動リスク」と「外国為替変動リスク」の両方を考慮した、真の投資リターンをまとめると次のようになります。

仮に1年間の株式リターンが+10%の場合であっても、その間に円-ドル相場が▲10%以上(円高)に推移するだけで、真の投資リターンはマイナス(▲1.0%)になることが分かります。

為替リスクは侮れませんね。

(円-ドル)過去にどれぐらいの変化率があったのか?

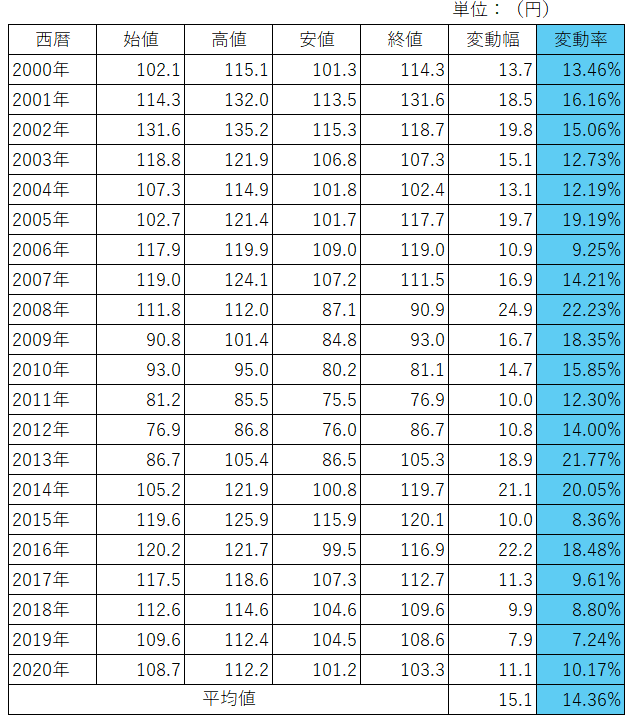

(表2)2000年から2020年までの、円-ドル為替レートの推移を示しています。

一番の右側の「変動率」を見てください。

過去20年間の平均変動率は、±14.36%です。

おおよそ、円-ドルの為替レートの変動率は、年間±15%程度は動くと見込んでおくべきですね。

【円-ドルの為替レートの変動率】

20年間の平均値:約±14%

→最大~最小の変動率の幅:約±7% ~ 約±22%

円-ドル相場一つで、投資リターンは大きく変わる!!

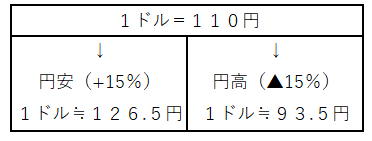

1ドル=110円として、変動率±15%はどれくらい動く?

例えば、1ドル=110円の時、(表3)のように±15%の変動率があった場合、為替相場は1ドル=93.5円~126.5円の幅で動くことを意味します。

(表1)を参考にすると、「円安(+15%)になれば、仮に米国株式で▲10%の損失を受けても、トータルのリターンは、+4%」になります。

もちろん、反対に「円高(▲15%)かつ、米国株式で▲10%の損失を受けると、トータルリターンは▲24%」と、ダブルパンチを食らうことになります。

株式相場も為替相場も、コントロールできないハイリスクの塊です。

では、この為替リスクをどのように軽減できるでしょうか?

キーワードは、「通貨の分散」と「時間の分散」です。

為替リスクの低減方法は?

その1「通貨の分散」

為替リスクは、各国通貨と1対1対応しており、「どちらかが下がれば・どちらかは上がる」関係です。

そのため、日本円と米国ドルどちらも、「両方安くなる・両方高くなる」ことはありません。

そのため、日本に住み・日本円で生活する多くの日本人にとっては、「日本円:米国ドル」を半々ずつ保有すること(→通貨の分散)をすることで、資産全体としてトータルで為替リスクを相殺することが可能となります。

投資対象や資産を、米ドル建てだけでなく、円建て資産も保有しよう!ということです。

その2「時間の分散」

(表2)過去20年間の変動率を見てきたとおり、円-ドル為替は約±15%の幅で、円高・円安を繰り返しています。

このような一定の幅で、上下する投資対象には「時間の分散」を利用することで、長期的に為替リスクによる損益を相殺する効果を得られます。

具体的な方法は、つみたてNISAやiDeCoで投資信託を毎月買うような「ドルコスト平均法」による、積立投資です。

もちろん、一時的には円高のため含み損が発生するかもしれませんが、一方、円高の時にはたくさん海外通貨を購入できます。

この考え方は、資産活用する場合も使えます。

毎月少しずつ資産を取り崩すときも、「時間の分散」を利用することで、長期的に為替リスクによる損益を相殺することができます。

ドルコスト平均法は、為替リスクそのものを低減する効果はありませんよ!

疑問:「為替ヘッジあり」の投資信託やETFはどうなの?

金融商品の中には、為替ヘッジありの商品も存在しています。

これは「円高に時の評価額のダウンを和らげる効果」があるものの、反対に「円安の時の評価額のアップを抑制する効果」も併せ持ちます。(値動き幅が、ヘッジ無しよりも少なくなる。)

さらに「為替ヘッジ」のために、追加コストを支払う必要があります。(ヘッジ無しよりも保有コストが高い。)

投資の目的によりますが、10年以上の長期投資を目指す場合は、上記の「通貨の分散」と「時間の分散」で、ある程度の為替リスクによる損益を相殺することができるため、個人的には不要と考えています。

もちろん、為替リスクをしっかり軽減したい人には、有効な選択肢の一つです。

目的に応じて使い分けたいですね。

まとめ

為替リスクがどのくらい投資リターンに影響を与えるのか、またそのリスクを軽減する方はあるのか?を実例を示しながら解説しました。

ポイントは次のようになります。

・為替リスクは、ハイリスク!

・リスクの軽減には、「通貨の分散」と「時間の分散」が有効。

「株式市場の変動リスク」と「外国為替変動リスク」の両方を考慮した、真の投資リターンをまとめると次のようになります。

米国株式を中心とした全世界株式投資が資産形成の主流ですが、今後も日本に住み・日本円で生活する個人投資家は、為替リスクを侮ると痛い目にあいます。

「通貨の分散」「時間の分散」をうまく利用して、長期的に為替リスクによる損益を相殺することが重要です。

関連記事です。

関連記事です

為替リスクを低減するために日本株式の比率を上げるという考え方もありますね。

個人的には、全世界株式投資を軸として、現金は日本円保有するのが今のところベターと考えています。

資産形成するなら、税制優遇枠の活用は必須です。つみたてNISAを始めてみましょう。

資産形成で必要となる金融商品は、実は少ない。世界最大級の資産運用会社バンガード社のモデルポートフォリオを紹介します。

運用で増やしたお金をどうやって活用すべきか?4%ルールについて分かりやすく解説しました。