【資産配分】2024年4月末のポートフォリオ

こんにちは! マメ助です。(Twitterのフォローをお願いします!→@2020mamesukeFP🔗)

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

2024年4月末の我が家のポートフォリオを紹介します。我が家の資産運用のルールに年2回(6月と12月)のリバランスをします。4月は転勤・引っ越し等により、特別費用が必要になったので投資信託の一部を売却しています。今回はその結果も含め確認したいと思います。

基本確認するだけですが、5ポイント以上の乖離があればリバランスを考えます。

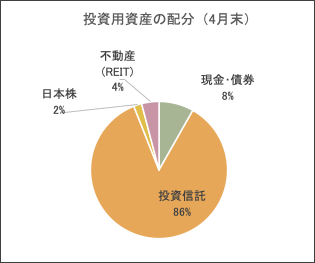

2024年4月末の資産配分は、リスク資産:現金(債券)=92%:8%

資産配分は、許容範囲内→リバランス実施!

2024年4月末の組み合わせポートフォリオは?

現状の確認

| 対象月 | リスク資産 (投信+REIT) | 現金(債券) | 備考 |

|---|---|---|---|

| 2024年4月 | 92% | 8% | 一部売却 |

| (2024年2月) | (90%) | (10%) | (リバランス実施) |

| 目標資産配分 | (90%) | (10%) | ±5%ポイントでリバランス |

投資用資産の配分

「リスク資産(株式投信+REIT):現金(債券) = 92%:8%」

許容範囲内で運用されています。

リバランスの結果、現在は「リスク資産:現金=92%:8%」、「リバランスは、現金比率が10%から±5ポイント乖離したら実施」というルールを設けています。

資産配分が保たれていることを確認できました。

4月は我が家でも転勤という大きなイベントが発生し、それに伴い特別費用が必要になりました。最終的に”特定口座”の投資信託(eMAXIS Slim 全世界株式(オール・カントリー))の一部を売却することで、資金を準備しました。

生活防衛資金を使うことも検討しましたが、新生活が始まってすぐにトラブルがあってはいけないと考え直し、運用資金を活用することになりました。

どんな活用?

投資信託(eMAXIS Slim 全世界株式(オール・カントリー))を一部売却し、その資金で特別費用をまかないました。

必要になる分(+納税分)だけ「金額指定」で売却しました。これまでの運用結果が好調だったこともあり、含み益が出ていました。売却時には、譲渡益に対する納税(約20%)あるので、それを考慮しつつ現金化する金額を決めました。

売却注文後、約1週間後には口座に現金がある状態になりました。投資信託は心理的に売却が難しいと思われていますが、別にそんな事はありません。必要な分だけ・必要なときに・相場を気にせずに、支払いに間に合うように淡々と売却すれば良いです。

結果的に、4月末の資産配分は「リスク資産:現金=92%:8%」。この資産配分をキープしつつ、毎月愚直に積立投資を継続します。今後、どんな株式市場になろうとも、しっかり資産配分・毎月積立投資に注力し、市場に居座り続けます。

ポートフォリオの想定リスク・リターンは?

生活防衛資金も含めて、総資産でリスク・リターンを計算してます。現在のところ次のとおりです。

| 対象月 | 期待リターンは | 最大損失 |

|---|---|---|

| 2024年4月 | 3.6% | ▲25% |

※ざっくり「投資信託のリスク:20%・リターン:5%」、「個別株のリスク:30%・リターン:5%」程度と仮定しています。また、生活防衛資金を含めた期待リターン・最大損失を計算しています。

我が家の運用目的は「未来の購買力の維持+α」を長期的に達成することです。そのため、現在の期待リターンには大満足しています^^

運用で一番大切な最大損失の想定では、「1年で資産の4分の1が消し飛ぶこともある」と想定ています。しかし、バリバリ稼ぎ、収入の範囲内で家計を回しているので、この最大損失は許容範囲と考えています。

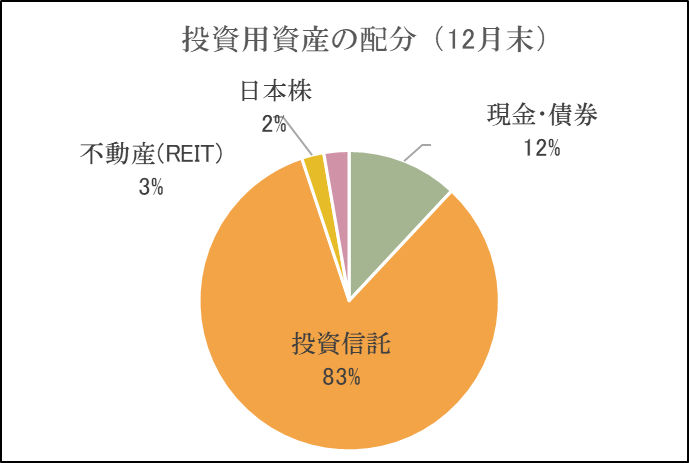

参考:昨年末(2023年12月末)の資産配分は?

ちなみに昨年末(2023年12月末)の資産配分を下のとおり。(リバランスなしです。)

「投資可能な現金は、全世界株式インデックス・ファンドへ速やかに置き換える」

これが、我が家のルールです。

現状の資産クラスは?

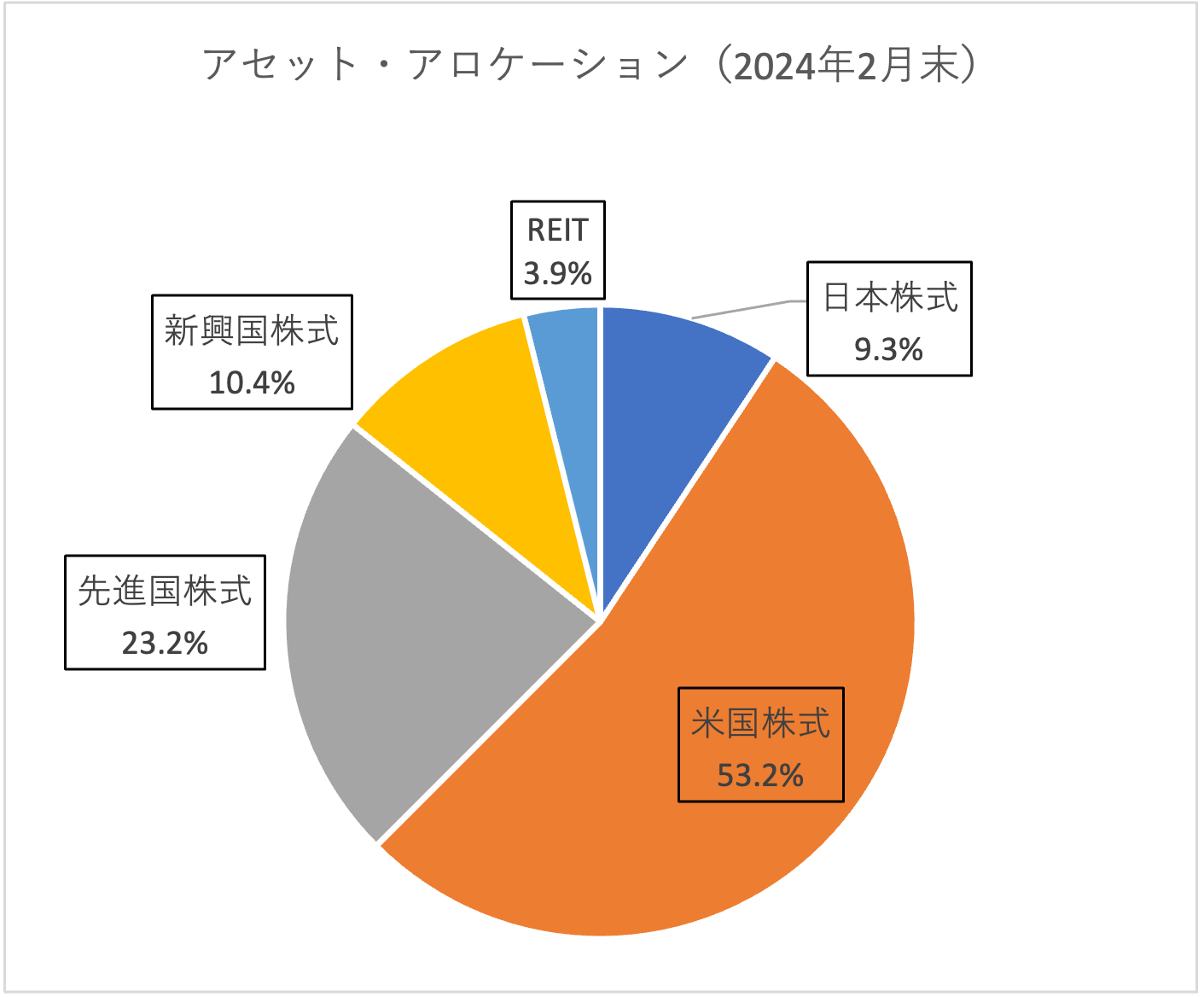

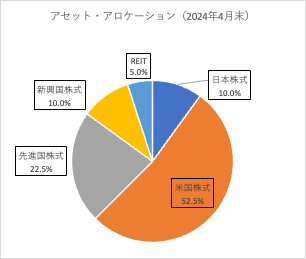

現在の投資している対象を可視化すると、下のとおり。(現金・債券は除きます。)

| 2024年4月 | (2024年2月) | 増減 | |

|---|---|---|---|

| 日本株式 | 10.0% | 9.3% | ▲0.7% |

| 米国株式 | 52.5% | 53.2% | ▲0.7% |

| 先進国株式 (除く米国株式) | 22.5% | 23.2% | ▲0.7% |

| 新興国株式 | 10.0% | 10.4% | ▲0.4% |

| REIT | 5.0% | 3.9% | +1.1% |

『先進国株(日本を含む):新興国株:REIT』

=『85.0%:10.0%:5.0%』

全世界株式インデックス・ファンドを中心に、日本株式や先進国の不動産投資信託(REIT)も保有しています。

どの国や地域にも資産クラスにも偏らず、まんべんなく投資している感じです。個人的には、結構いいバランスだなと感じます。(もちろん、これが万人向けの正解だとは思っていません。)

2024年から始まった新NISAでは、特定口座で保有している商品を売却して、年始に乗り換えました。今月は特別支出をカバーするために、投資信託の一部を売却しました。売却後は、目標資産配分をキープしています。

今後もどうなるか分からない株式市場ですが、愚直に市場に居座り続けましょう!

それではまた!

いつも本当にありがとうございます!

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

にほんブログ村

オススメ書籍

資産運用に必要な考え方やどんな商品を選べばよいか、よく分かる一冊です。

インデックス運用では、必読書です!

水瀬ケンイチさんと山崎元さんの共著です。こちらも資産運用必読書です。

関連記事です。

「リスク資産」(=株式インデックス運用)で選ぶポイントは、「低コスト」です。金融庁が選ぶ、【金のなる木】の苗木カタログから1つ選べば間違いありません。

購入する間違いのない「リスク資産」を決めたらあとはほったらかし運用で問題ありません。その理由を解説しています。

「一括投資か?」、「積立投資(ドルコスト平均法)か?」についての記事です。実は、”投資の売買方法”に優劣はなく、どちらも同じ主張をしています^^