資産配分の決め方を3つ紹介!【我が家の資産配分例】

株式インデックス・ファンドを活用した資産運用が広がっています。

しかし、株式は値動きが激しいハイリスク資産です。

値動きが激しい資産と上手く付き合っていくためには、規律ある運用が必要です。

規律ある運用とは、株式に振り向ける資産配分を決め、それを守ることです。

今回は、資産配分事例の決め方を3つ紹介しつつ、我が家の資産配分例を紹介します。

この記事で分かること

投資の成果は、資産配分で9割決まる

資産配分の決め方を3つ紹介

我が家の資産配分は?(事例と理由を紹介)

最後までご覧いただき、資産運用のヒントにしていただければ幸いです。

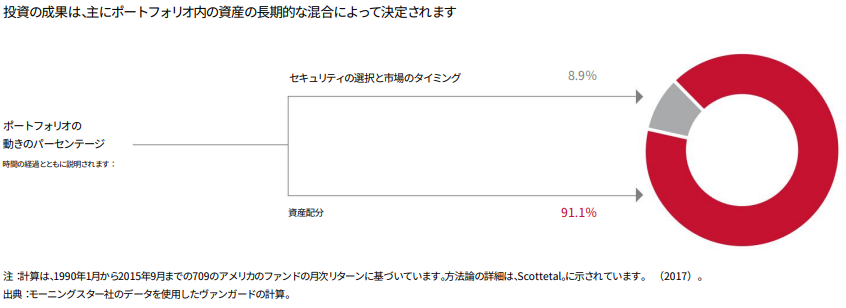

投資の成果は、資産配分で9割決まる

(出典:投資を成功させるための4つの原則、バンガード社)

(図1)過去の米国株式市場(1990年~2015年)のデータから判明した、投資の成果の原因を示しています。

投資の成果は、資産配分で9割決まることが分かっています。

一方、市場の値動きを読んだ投資タイミングや、商品の購入価格は、投資成果の1割に過ぎません。

投資タイミングや購入価格は、個人の長期的な資産形成では、大きな影響を与えないということです。

長期的な資産運用の成功は、資産配分で決まる!

では、重要な資産配分をどうやって決定していけば良いのか?

資産配分の決め方3つを紹介します。

資産配分の決め方を3つ紹介

資産配分の決め方を3つ

① バンガード社「ターゲット・リタイアメント・ファンド」を参考に、株式に配分する

② 「120-年齢」を参考に、株式に配分する

③ 「許容できる損失額の3倍まで」、株式に配分する

① バンガード社「ターゲット・リタイアメント・ファンド」を参考に、株式に配分する

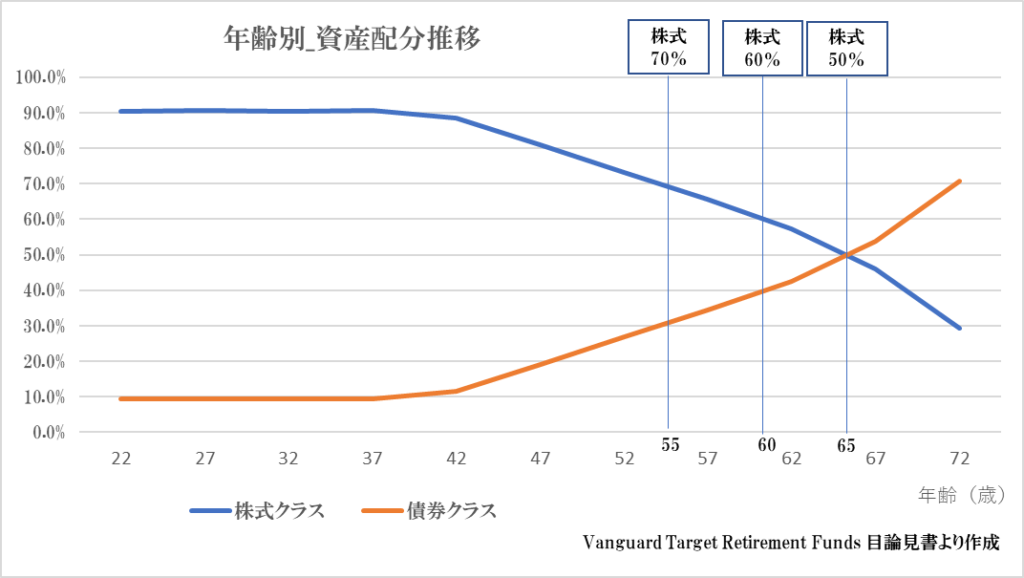

(図2)は、米国バンガード社が運用している退職者向け「ターゲット・リタイアメント・ファンド」の資産配分推移を示しています。

「ターゲット・リタイアメント・ファンド」は、退職後の生活費を現役時代から準備するための商品です。

長期的な資産運用に適した内容、株式への資産配分割合を決める参考になりますね。

資産配分のポイントは、次の3つです。

- 株式と債券(+現預金)の配分比率が分かりやすい。

- 株式と債券はともに、国際分散投資する。

- 40代まで:株式比率9割、50代:7割、60代:5~6割、退職後:3~4割

現役時代から積極的な資産配分されています。

65歳の退職前後でも株式比率が50%を占めているなど、資産の成長が見込める株式に配分されています。

②「120-年齢」を参考に、株式に配分する

次は、自身の年齢に合わせて株式への資産配分比率を決める方法です。

「120-年齢」=(株式に配分する割合)

例えば、40歳の人なら「120-40」=80%なので、株式に投じる割合は80%と分かります。

10年以上前の資産運用の書籍では「100-年齢」と紹介されていましたが、長寿命化にともない120を用いられることが多くなっているようです。

こちらも①と同様に、株式と債券(+現預金)は、国際分散投資することが多いですね。

③ 「許容できる損失額の3倍まで」、株式に配分する

最後は、配分割合ではなく、リスク運用する金額を直接決める方法です。

この方法を提唱しているのは、楽天証券経済研究所の山崎元さんです。

具体的な方法は、「山崎元のほったらかし投資」、「ほったらかし投資術」などの書籍に記載されています。

「ほったらかし投資」でリスク資産を運用する金融商品は、株式インデックス・ファンドです。これは、「最高+40%増えるかもしれないし、最悪3分の1損をして、平均は+5%の利回りになるかもしれない」、という投資対象です。(中略)リスク資産の金額の決め方は、1年間の最大損失可能額をリスク資産への投資額の3分の1として考え、損してもいい金額の3倍までと決めます。

山崎元のほったらかし投資より

①と②と異なる点は、割合ではなく具体的な金額を決める点です。

例えば、30年間の老後生活費が月1万円減る金額(※)まで損しても良い人なら、360万円×3倍=1,080 万円まで、株式インデックス・ファンドを購入できます。

(※:1万円×12か月×30年=360万円)

この考え方の利点は、リスク運用前から最大損失額を自然と認識できる点です。

「○○万円損するかもしれない!」と心積もりできるので、暴落が来ても慌てずに済みそうですね。

参考:資産配分を決めた後の「年間収益」の見込みは?

(出典:投資を成功させるための4つの原則、バンガード社)

(図3)は、米国株式インデックス・ファンドと米国債券ファンドを、

「株式:債券」=(0%:100%)~(100%:0%)まで各々配分したときの過去実績です。(1926年~2019年)

株式比率が50%を超え始めると、年間収益のブレ幅が広がっていきます。

例えば、「株式:債券=90%:10%」の場合(右から2つ目)、

「最高の1年では+50%増え、最悪の1年では▲39%損をし、平均では+10%の利回りになった」ことを示しています。

これを自身の資産配分にあてはめ、最高と最悪の年間収益をざっくり把握することができます。

もちろん、米ドルベースの年間収益なので、日本円ではそのまま当てはまりません。また、米国株式と米国債券の組み合わせの話です。

しかし、おおよその年間収益を把握することには使えます。

我が家の資産配分は?

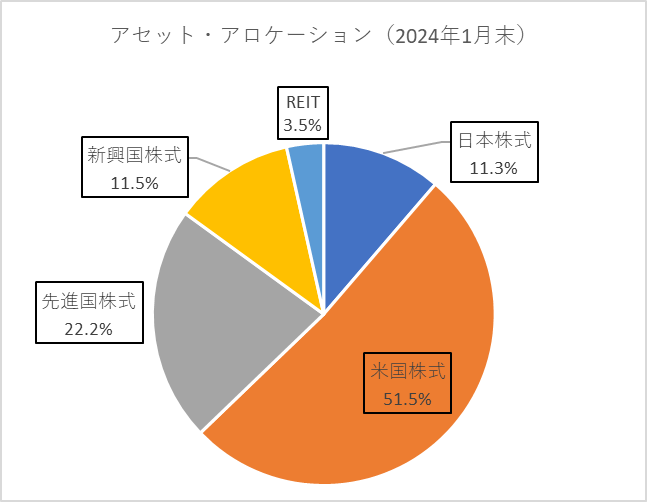

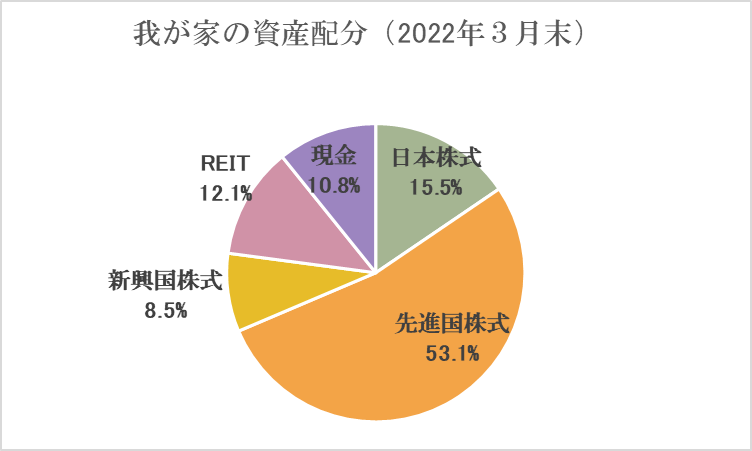

(図4)は、2022年3月末時点の我が家の資産配分です。

「株式(REITを含むリスク資産):現金=90%:10%」の配分で運用しています。

REITは、不動産投資信託のことです。

REITは、株式と同じくらいハイリスク資産なので、株式と同じリスク資産に含んでいます。

この配分にした理由は?

この配分にした理由は、4つあります。

① 毎月黒字家計で、収入の一部を運用資金へ拠出しているから。

② 運用期間が、15年以上時間があるため。

③ 緊急資金(生活費の1年間分)を現金で確保しているから。

④ バンガード社の「資産配分例」が気に入っているから。

積極的な資産配分にしているのは、①から③の状況が最も大きいと思います。

①毎月の収入の一部を運用資金へ拠出すると、運用資金が毎月大きくなります。

②その運用資金が必要になるのは、15年以上先の話です。

③もし、急に現金が必要になっても、緊急資金を確保しているので、運用資金を現金化(売却)する必要がありません。

以上から、我が家では積極的にリスクを取れると判断しました。

そのリスク資産への配分割合は、お気に入りのバンガード社「資産配分例」を参考にして、自分自身で調整しています。

資産配分のメンテナンスは、半年から1年に一度、運用状況を確認しています。

定期的な配分割合の見直しは大切にしてください!

まとめ

今回は、資産配分事例の決め方を3つ紹介しつつ、我が家の資産配分例を紹介しました。

この記事で分かること

投資の成果は、資産配分で9割決まる

資産配分の決め方を3つ紹介

我が家の資産配分は?(事例と理由を紹介)

資産配分の決め方を3つ

① バンガード社「ターゲット・リタイアメント・ファンド」を参考に、株式に配分する

② 「120-年齢」を参考に、株式に配分する

③ 「許容できる損失額の3倍まで」、株式に配分する

リスク資産の割合を決めることが、長期的な資産運用の成否の9割を占めます。

もちろん、これ以外にも「本人の性格」「リスク運用への慣れ」「経験」など、数値化できない部分があると思います。

しかし、基本となる方法を知ったうえで、色々とチャレンジすればいいかなと思います。

最も心地よい資産配分を決めたら、とりあえず数年そのまま運用してみましょう。

おすすめ書籍

インデックス運用では、次の書籍が参考になります。

関連記事です。

REITのメリット・デメリットについて解説しています。

3つのJ-REIT(東証REIT指数連動ETF)から毎月分配金を得る方法!?

資産運用では、つみたてNISAを活用しましょう

【2022年】840万円を非課税運用!?まだ間に合う!つみたてNISAの拠出期間が延長!!