【積立投資の誤解】ETFの定期積立購入は、ドルコスト平均法にならない!?

皆さん、適切なリスクを取った資産形成をしていますか?

人生100年時代。

親世代のように預貯金だけでは人生で必要なお金を準備するのが難しく、成長が見込める海外の成長市場への投資が重要な資産形成の手段となっています。

その資産形成の王道は、つみたてNISAなどの税制優遇枠を活用した「長期・分散・積立」による積立投資でしたね!

皆さんはその方法で、どんな投資商品を購入していますか??

つみたてNISAは、投資信託の定額積立だね!

もっと投資に回せる分は、特定口座で米国株ETFを定期・定額買付しているよ!

積立投資(ドルコスト平均法)は、平均取得コストを抑えることができるから、利益を得やすくなるんだよね!

・・・残念ながら、質問者さんは積立投資(ドルコスト平均法)について、大きな勘違いをしています。

積立さんのような誤解を生む、ETFの定期・定額買付について、解説します。

ぜひ最後までご覧になって、資産形成の参考にしてください!

結論:ETFの定期・定額購入は、ドルコスト平均法になりません

積立投資(ドルコスト平均法)は、値動きに関わらず「毎回決まった額を購入し続けることで、平均取得コストを抑えることができる」投資手法です。

平均取得コストを下げる働きで、投資の基本である「安く買う」ことが可能となります。(=利益を得やすくなります。)

ドルコスト平均法は、値動きに関わらず「毎回決まった額を購入し続けることで、平均取得コストを抑えることができる」投資手法

ちょっと待ってください。

ETFの定期・定額買付は、「毎回決まった額を購入できますか??」

ネット証券では、毎回一定の金額でETFを買い付ける設定はできても、約定した金額は口数単位で購入することになるから、購入金額はバラバラになることが多いかな?

そうです。

ETFの定期・定額買付では、「毎回決まった額を購入できない」ため、「ドルコスト平均法」になりません。

それを簡単に説明します。

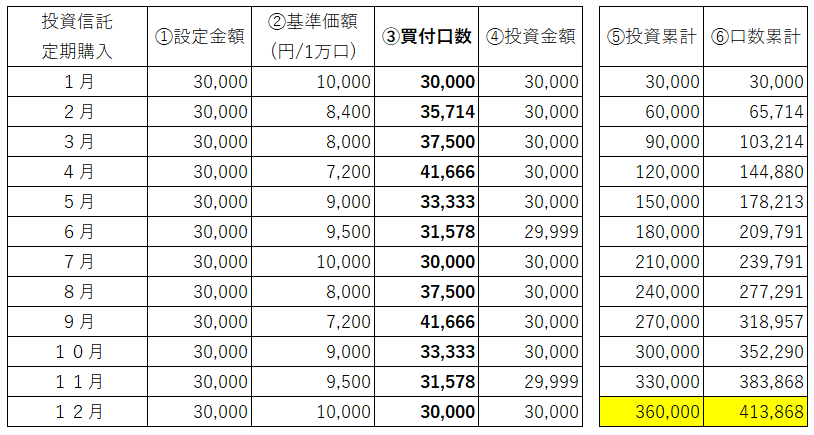

投資信託とETFの定期積立を比較!

前提として、投資信託とETFは次のように、購入単位が違うことが重要なポイントです。

投資信託は、1日一回算出される「基準価額(一般的に1万口あたりの価額)」で売買。

ETFは、リアルタイムの「証券取引所の取引価格(1口あたりの価格)」で売買。

ここを抑えたうえで、投資信託を購入した定期積立したパターンと、ETFを定期積立したパターンを比較します。

投資信託の定期積立→ドルコスト平均法になる

(表1)のように、各月①積立設定(3万円)、②のように1万口あたりの基準価額が推移した場合、

各月に買付した口数は、③のようになります。

投資された金額④は、毎月ほぼ3万円になっていることが分かります。

基準価額が1万口あたりに設定されているため、設定金額が余すことなく投資され、結果ドルコスト平均法になっていますね。

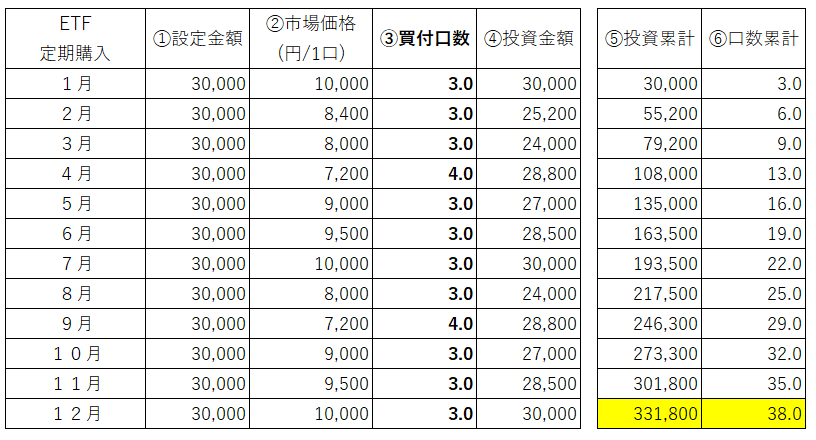

ETFの定期・定額積立→ドルコスト平均法にならない

一方、(表2)のように、各月①積立設定(3万円)し、②1口あたりの市場価額で購入した場合、

各月に買付した口数は、③のようになります。

投資された金額④は、毎月バラバラになっていることが分かります。

ETFの場合、口数単位で購入するため、あまりが発生し購入金額が毎月バラバラになります。

ドルコスト平均法にはならないことが分かります。

運用成果も異なってくる

ETFの定期購入設定を、一定金額にしていても実際には毎回バラバラの金額で購入することになります。

その結果、12月末時点の運用成果も異なることが想像できます。

【投資信託】

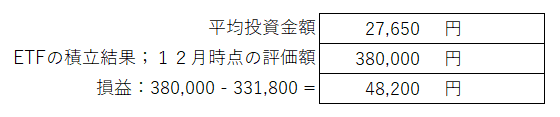

【ETF】

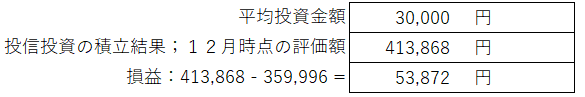

今回のシミュレーション結果

【投資信託】の損益は、+53,872円

【ETF】の損益は、 +48,200円

簡易なシミュレーションに過ぎません。

しかし、お伝えしたいのは、ETFの定期・定額積立設定は、整数単位の口数買付となり、購入金額が毎回同じ金額ではなく、結果「ドルコスト平均法」にならない。

この1点です。

ETFの定期・定額積立設定は、口数買付となり購入金額の余りが生じるため、毎回同じ購入金額にならない。

→ 結果「ドルコスト平均法」にならない。

そのため、ETFの購入は積立投資にこだわる必要はない。

まとめ:積立投資なら投信投資が向いています

いかがでしたか?

積立投資(ドルコスト平均法)は、値動きに関わらず「毎回決まった額を購入し続けることで、平均取得コストを抑えることができる」投資手法です。

平均取得コストを下げる働きで、投資の基本である「安く買う」ことが可能となります。(=利益を得やすくなります。)

しかし、ETFの定期・定額買付は、「毎回決まった額を購入できない」ため、「ドルコスト平均法」になりません。

ETFの定期・定額積立設定は、口数買付となり購入金額の余りが生じるため、毎回同じ購入金額にならない。

→ 結果「ドルコスト平均法」にならない。

そのため、ETFの購入は積立投資にこだわる必要はない。

積立投資なら、投信投資の方が向いています。

今では、米国ETFを実質的な投資対象としている低コスト投資信託が、多数販売されています。

毎月の定額の積立投資を行いたいなら、投信投資の方が向いていますね。

もちろん、ETFの定期・定額積立投資を否定しているわけではありません!

ETFは、投資信託よりも総じて運用コストが低く、分配金を受け取りつつ長期的な値上がり益を狙う場合に向いています。

(米国高配当株ETF”3兄弟”も人気です。)

ETFの定期・定額積立投資は「ドルコスト平均法」にならないことを知っておきましょう!

関連記事です

為替リスクを低減するために日本株式の比率を上げるという考え方もありますね。

個人的には、全世界株式投資を軸として、現金は日本円保有するのが今のところベターと考えています。

資産形成するなら、税制優遇枠の活用は必須です。つみたてNISAを始めてみましょう。

資産形成で必要となる金融商品は、実は少ない。世界最大級の資産運用会社バンガード社のモデルポートフォリオを紹介します。

運用で増やしたお金をどうやって活用すべきか?4%ルールについて分かりやすく解説しました。