【人生100年時代】ライフプランのツールとして、積立投資という選択肢を考慮すべき3つの背景(1/2)

こんにちは! マメ助です。(Twitterのフォローをお願いします!→@2020mamesukeFP🔗)

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

人生100年時代と言われて久しいですね。

日本では、長い人生で様々なライフイベントを選択できます。

きっと多くの人は、これから人生のパートナーと共に家庭を築き、おそらく子どもを授かり、その後も夫婦共働きを続けるでしょう。

「結婚」、「子どもの誕生」、「住宅の購入」、「転職・退職」、「退職後生活」など・・・

きっと様々な希望や不安を、なんとなく抱いていると思います。このブログを投資手、一つでもその不安の正体とその解決策を見つけ、行動し続け明るい未来をつかみ取ってください。

今回のテーマでは、まず知っておくべき3つの背景を順番にお伝えします。

ライフプランのツールとして、積立投資という選択肢を考慮すべき3つの理由

- 人生は意外と長い。「3人に2人が〇〇歳まで生きる時代」

- 公助だけでは豊かな人生をおくれない。「自助努力の重要性」

- 「r > g」が証明した。「自由で残酷な現代社会を生きる私たち」

人生は意外と長い。「3人に2人が〇〇歳まで生きる時代」

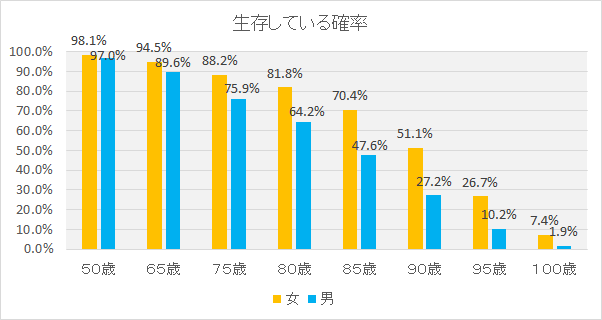

厚生労働省は、日本人の平均寿命を調査・公開しています。(令和元年簡易生命表の概況より)

https://www.mhlw.go.jp/toukei/saikin/hw/life/life19/index.html

【平均寿命が過去最高を更新】令和元年の平均寿命

- 女性:87.45歳

- 男性:81.41歳

男女とも過去最高を更新しました!

令和元年簡易生命表をグラフにまとめると、生存確率は次のように変化します。

女性は、3人に2人が、約85歳まで生きる時代。

男性は、3人に2人が、約80歳まで生きる時代。

寿命が短い男性でも、半数以上の人が80歳を迎えるんだね!

この傾向は少しづつ伸びているから、平均寿命よりも長生きする人もいます。

長生きはリスクか!?生活費はどうやって準備する??

このように、人生は意外と長いことが分かります。人生が長いと、とうぜん生活のために必要なお金も多くなります。

しかし、ほとんどの会社員の方は60~65歳で定年退職を迎え、収入が激減します。

仮に65歳で定年退職を迎えた女性が95歳まで生きた場合、30年間も余生があります。

30年かぁ~。30年あったら、誕生~大学を卒業して社会人になってるね(笑)

けど退職後は、国からもらえる年金で生活するんだよね?

日本は超少子高齢化社会に突入しているし、年金をもらえる年齢が上がるかもしれないし・・・

本当に年金だけで生活できるのかな?

このように長生きすることで、誰もがお金の心配をするわけです。次は気になる年金を確認しましょう。

公助だけでは豊かな人生をおくれない。「自助努力の重要性」

2019年6月に金融庁が発表した金融審議会がまとめた報告をご存じですか?

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603.html

金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

マスメディアが「老後2000万円不足する」って報道した話ですね!

聞き覚えがある人もいると思います。

【老後2,000万円不足問題】は、本当か?

その報告書には退職後の生活費に”誰もが”2000万円が不足するとは書かれていません。

とある平均的な夫婦の退職後の生活費を、残りの平均寿命から必要なお金を計算した例が示されているにすぎません。

年金暮らしの夫婦2人世帯の年金収入と生活支出の差額が、毎月約5万円の赤字。

これが約30年続くと、約1,800万円。プラスアルファで、約2,000万円。

なんだ!退職後をどうやって生活するかで、必要な額は変わるじゃん!

そう。退職後の生活をどのように暮らすによって、生活支出は大きく変わります。

しかし、年金収入はどうでしょうか?

平均的な退職後夫婦のように、この先もずっともらえるものでしょうか?

年金制度のお話を最近はあまり聞かなくなりましたが、以前は公的年金はもらえないなど、根拠のない話がありました。本当のところはどうなのでしょうか?

公的年金は破綻しないけど、もらえる額は少なくなる!!

公的年金を安定的に管理・運用する組織「年金積立基金管理運用独立行政法人」(略称はGPIF(Government Pension Investment Fund))から公的年金制度について引用します。

公的年金とは、「歳をとって働けなくなる」「病気や事故で障害を負う」「一家の大黒柱をなくす」などの人生のリスクに備えて、国民みんながお金を出し合う助け合いの仕組み(保険制度)です。特に日本の社会においては、高齢者の暮らしを生涯にわたって支えるものとして、とても大切な役割を果たしています。

年金積立金管理運用独立行政法人のホームページより引用

まず、日本では公的年金の経済的な価値を維持するため、公的年金を「賦課(ふか)方式」で運営しています。

「賦課(ふか)方式」=「現役世代から年金受給者への仕送り方式」みたいなものだよ。

さらにGPIFによれば、超少子高齢化が進む日本で年金制度を持続するために、次の4つの仕組みを採用しています。

(受給額等の具体的な金額の話は割愛しますが、もっと知りたい方はGPIFのホームページを確認してください。)

年金制度を持続するために、4つの仕組み

- 保険料の上限を固定(現役世代の負担を軽く)

- 基礎年金の半分は国負担(税金の投入)

- 計画的な年金積立金の活用

- マクロ経済スライドを導入(社会情勢に合わせた給付水準の自動調整)

ポイントは、②と④!

税金を投入して、年金額を調整する!

簡単に言えば、公的年金は消えることはないけど、もらえる年金は少なくなるってことだね。

どのくらいもらえそうかな?

所得代替率を知る

【所得代替率】とは?

所得代替率は、会社員や公務員の現役世代の手取り月収(ボーナスを含む)に対して、夫は40年間会社員、妻が専業主婦をモデルとした世帯の夫婦二人分の公的年金(厚生年金+基礎年金)が占める割合のことです。

厚生年金をもらえる人の今の収入(100%)と比べて、年金は今の収入の何%もらえるか?

ってことだね。

厚生労働省が2019年に公表した「財政検証」(5年に一度の年金制度の健康診断!)によれば、「経済成長と労働参加が順調に進めば、年金受給額は現役世代の給付水準の50%を確保(所得代替率50%)」と発表しています。

しかし、厚生労働省が公表した試算結果は、他にも6パターンあり、今後の経済成長や労働参加の動向により、所得代替率は変わります。

(詳細は割愛します。気になる方は、厚生労働省のHPへ。)

試算例(ケースⅤ)

1つ試算例(ケースⅤ)をあげると、次のようになります。

(厚生年金+基礎年金の場合)

- 経済成長率:0%と仮定

- 現在の30代前半の人が年金を受け取れる2058年(令和40年)の年金額:20.8万円/月

- 物価上昇率:0.8%

- 現役世代(男子)の手取り収入:46.7万円/月

- 所得代替率:44.5%

50%を下回っていますね!最悪のケースだと約36%程度になります。

現役世代の手取り収入が少ないと、受け取れる年金はもっと少なくなります。

この報告書はかなり複雑で分かりにくいけど、なんとなく楽観視できない結果です。

もらえる年金が少なくなるなら、自分のことは自分で何とかする必要があるんだね。

まとめ

私たちは、例外なく老後を迎えます。

平均寿命は年々右肩上がりに伸びています。「人生100年時代」は、リアルな世界です。

そして、長生きすることで必要な生活費も多くなっています。そのお金について考えてきました。

しかし、一度きりの人生を最後まで充実したものにするには、残念ながら公助(年金)だけでは不足する可能性が高いようです。

紹介した「老後2000万円不足問題」のきっかけとなった報告書は、「早く気づいて、早めに準備しましょう!」と一人ひとりの”自助努力”を促すものです。

では、具体的にどう備えるか。

次のテーマでは、その解決策を考えたいと思います。

NEXT >>> 「r > g」が証明した。「自由で残酷な現代社会を生きる私たち」

【人生100年時代】ライフプランのツールとして、積立投資という選択肢を考慮すべき3つの背景(2/2)

関連記事です。

資産形成に有利な税制優遇枠のつみたてNISAは、2042年まで毎年40万円積み立てることが可能です。その実力は、○○○○万円まで増やすことも可能にします。

【2022年】840万円を非課税運用!?まだ間に合う!つみたてNISAの拠出期間が延長!!

社会人1年目の人に伝えたいシリーズ!?お金持ちになるために必要なのは「時間」です。

【資産形成】財産をつくるために必要なのは、お金の量ではなく、時間という事実。(社会人1年目のあなたへ)

ライフプランを考えるうえで、欠かせないのがお金の問題です。人生100年時代、資産形成方法を考えています。