【資産配分】2024年1月末のポートフォリオ

こんにちは! マメ助です。(Twitterのフォローをお願いします!→@2020mamesukeFP🔗)

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

2024年1月末の我が家のポートフォリオを紹介します。我が家の資産運用のルールに年2回(6月と12月)のリバランスをします。今回は資産配分を確認するだけとなります。

基本確認するだけですが、5ポイント以上の乖離があればリバランスを考えます。

2024年1月末の資産配分は、リスク資産:現金(債券)=90%:10%

資産配分は、許容範囲内→リバランスなし!

2024年1月末の組み合わせポートフォリオは?

現状の確認

| 対象月 | リスク資産 (投信+REIT) | 現金(債券) | 備考 |

|---|---|---|---|

| 2024年11月 | 90% | 10% | リバランスなし |

| (2023年12月) | (88%) | (12%) | (リバランスなし) |

| 目標資産配分 | (90%) | (10%) | ±5%ポイントでリバランス |

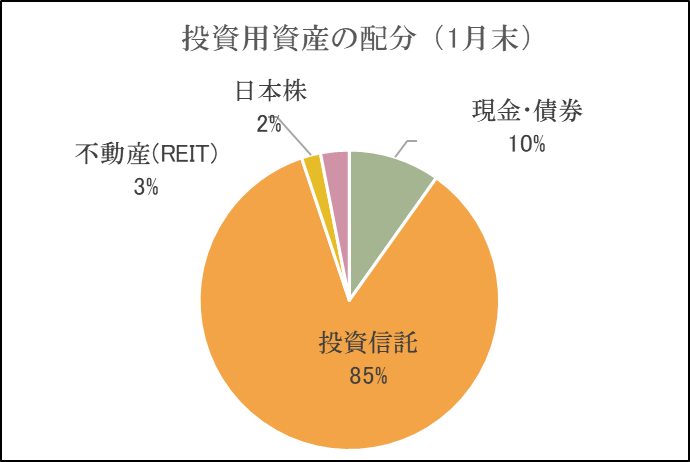

投資用資産の配分

「リスク資産(株式投信+REIT):現金(債券) = 90%:10%」

許容範囲内で運用されています。

現在は「リスク資産:現金=90%:10%」、「リバランスは、現金比率が10%から±5ポイント乖離したら実施」というルールを設けています。

そのため、今月も資産配分が保たれていることを確認できました。1月の株式市場は堅調だったので、運用金額は100万円近く上昇しました。すごい…

しかし資産配分は、株式比率が高くなりましたが想定の範囲内。この資産配分をキープしつつ、毎月愚直に積立投資を継続します。今後、どんな株式市場になろうとも、しっかり資産配分・毎月積立投資に注力し、市場に居座り続けます。

ポートフォリオの想定リスク・リターンは?

生活防衛資金も含めて、総資産でリスク・リターンを計算してます。現在のところ次のとおりです。

| 対象月 | 期待リターンは | 最大損失 |

|---|---|---|

| 2024年1月 | 3.6% | ▲25% |

※ざっくり「投資信託のリスク:20%・リターン:5%」、「個別株のリスク:30%・リターン:5%」程度と仮定しています。また、生活防衛資金を含めた期待リターン・最大損失を計算しています。

我が家の運用目的は「未来の購買力の維持+α」を長期的に達成することです。そのため、現在の期待リターンには大満足しています^^

運用で一番大切な最大損失の想定では、「1年で資産の4分の1が消し飛ぶこともある」と想定ています。しかし、バリバリ稼ぎ、収入の範囲内で家計を回しているので、この最大損失は許容範囲と考えています。

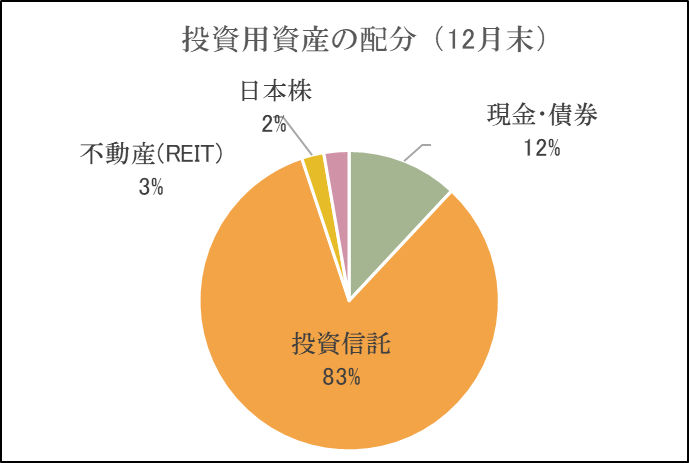

参考:昨年末(2023年12月末)の資産配分は?

ちなみに昨年末(2023年12月末)の資産配分を下のとおり。(リバランスなしです。)

「投資可能な現金は、全世界株式インデックス・ファンドへ速やかに置き換える」

これが、我が家のルールです。

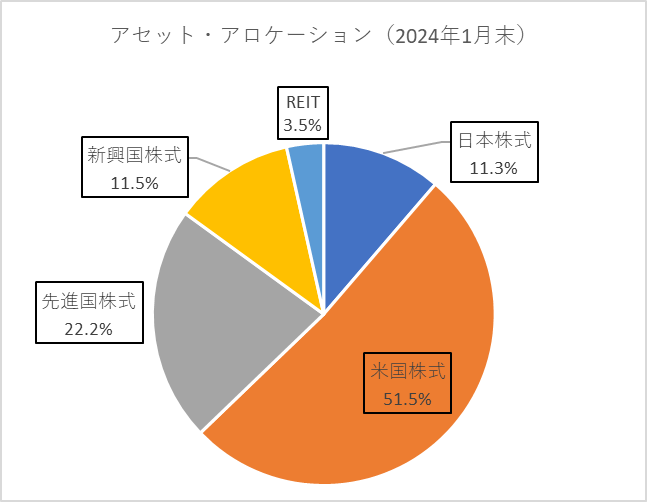

現状の資産クラスは?

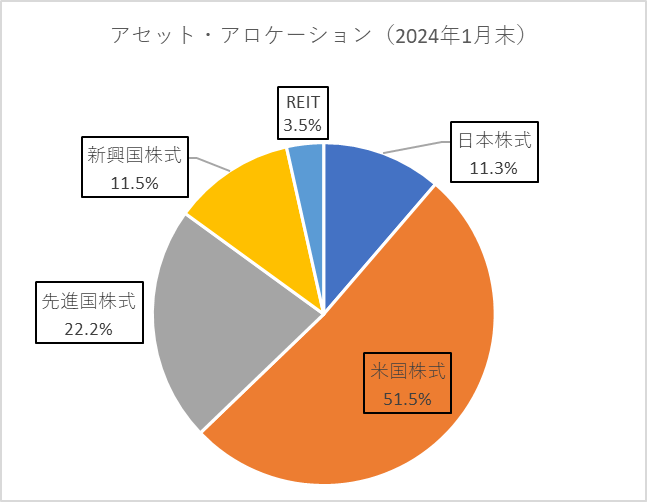

現在の投資している対象を可視化すると、下のとおり。(現金・債券は除きます。)

| 2024年1月 | (2023年12月) | 増減 | |

|---|---|---|---|

| 日本株式 | 11.3% | 8.6% | +2.7% |

| 米国株式 | 51.5% | 53.9% | ▲2.4% |

| 先進国株式 (除く米国株式) | 22.2% | 22.0% | +0.2% |

| 新興国株式 | 11.5% | 12.8% | +0.7% |

| REIT | 3.5% | 2.7% | +0.8% |

『先進国株(日本を含む):新興国株:REIT』

=『85.0%:11.5%:3.5%』

全世界株式インデックス・ファンドを中心に、日本株式や先進国の不動産投資信託(REIT)も保有しています。

どの国や地域にも資産クラスにも偏らず、まんべんなく投資している感じです。個人的には、結構いいバランスだなと感じます。(もちろん、これが万人向けの正解だとは思っていません。)

2024年から始まった新NISAでは、特定口座で保有している商品を売却して、年始に乗り換えました。しかし思ったほど、大きく割合が変化しませんでしたね。

今後もどうなるか分からない株式市場ですが、愚直に市場に居座り続けましょう!

それではまた!

いつも本当にありがとうございます!

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

にほんブログ村

オススメ書籍

資産運用に必要な考え方やどんな商品を選べばよいか、よく分かる一冊です。

インデックス運用では、必読書です!

水瀬ケンイチさんと山崎元さんの共著です。こちらも資産運用必読書です。

関連記事です。

「リスク資産」(=株式インデックス運用)で選ぶポイントは、「低コスト」です。金融庁が選ぶ、【金のなる木】の苗木カタログから1つ選べば間違いありません。

購入する間違いのない「リスク資産」を決めたらあとはほったらかし運用で問題ありません。その理由を解説しています。

「一括投資か?」、「積立投資(ドルコスト平均法)か?」についての記事です。実は、”投資の売買方法”に優劣はなく、どちらも同じ主張をしています^^