【2022年】荒相場に備える最適な運用!?(我が家の方針)

先日、【モーニングスターカンファレンス2022】のアーカイブ動画が公開されました。

「2022年から始まる大きな変革期に備える最適な運用とは」🔗(YouTube)

今回はこの動画の概要と、その内容を受けた我が家の投資方針について紹介します!

この記事で分かること

- 動画の概要

- 我が家の投資方針

最後までご覧いただき、資産運用のヒントにしていただければ幸いです。

動画の概要

この動画の要点を、私の独断と偏見でまとめると、次の8つになります。

8つのポイント

- 米国株式は金融緩和に支えられ、非常に割高な水準

- 金融引き締め → 景気期待感が冷え込む → 株式市場がクラッシュ → これまでの期待リターンは望めない

- しかし、アジア+北米を中心とした世界経済は長期的には成長する

- 値上がりする資産クラスを事前に予測することは困難

- マーケットタイミングを読み、投資タイミングを判断すると、人は損する行動をとる(高いときに買って、安いときに売る)

- 老若男女問わず、マーケットに翻弄されないように、積立投資を長く続ける

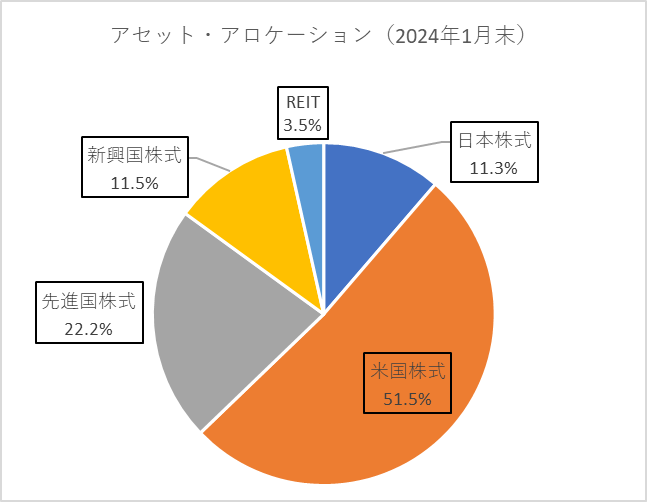

- 少しずつ資産配分(アセット・アロケーション)を変えていく

- 投資成果を決めるのは資産配分(目標とする資産配分を決めてキープする)

詳しくは動画と配布資料をご覧いただくとして、この8つが動画のポイントですね。

前提として・・・

昨年から指摘されているとおり、①米国株式は歴史的な高水準が続いています。

実際に、米国株式のS&P500種の平均PERは、37倍を超える水準です。

2010年代は、15~20倍で推移したことを考えると、現在の水準は、割高であると言えます。

用語解説:実績PREとは?

PER(Price Earnings Ratio)とは、「1株当たり純利益の何倍の値段」が付けられているかを見る投資尺度です。(中略)現在の株価が企業の利益水準に対して割高か割安かを判断する目安として利用されます。PERの数値は、低いほうが株価は割安と判断されます。

SMBC日興証券HPより引用

これも、②アメリカ合衆国の中央銀行にあたるFRBを初めとした世界各国が、金融緩和でお金をじゃぶじゃぶ市場に供給したことが原因と言われています。

それが、今後は金融引き締めに動き始めていることから、「今後はお金の流れが逆回転する」と警戒されているみたいですね。

一時的に株式市場は冷え込むかもしれません

しかし、③アジアや北米を中心とした世界経済(各国企業)は、引き続き成長する可能性が高いため、やはり株式市場は長期的には拡大すると予測され、株式投資を活用した資産形成は今後も重要なツールであることは間違いありません。

短期的な市場の値動きを事前に予測するのは不可能 → 「長期・分散・積立」の視点で「市場に座る」

④値上がりする資産クラスを事前に予測するのは困難です。

また⑤マーケットのタイミングを読むと、人は損する行動をとる傾向があります。(これからも上がると強気で高く買って、暴落したら怖くなって安く売る)

そのため⑥誰もが積立投資を継続することが重要です。

「何を・いつ買うか?」よりも、「どれだけ買うか?」が最重要ポイント

そして、投資で成功するために最も重要なのが「どれだけ買うか?」という資産配分(アセット・アロケーション)です。

この⑦・⑧資産配分を決めて、キープし続ける(市場に居座り続ける)ことを守り、積立投資を続けることを今年の目標にしたいですね^^

以上を踏まえた、我が家の投資方針

たとえ市場環境が変わっても、引き続き積立投資を継続

このカンファレンス動画を学んでも、今年の市場環境がどうなるかは全く分かりません。

金融業界で働くプロフェッショナルでさえ、困難を極める市場予測。

ド素人の私には、さっぱり分かりません(笑)

だからこそ、我が家では「相場を読まない株式投資」=「全世界株式インデックス・ファンドの積立投資」を継続するのみです。

つみたてNISAとiDeCoの税制優遇枠を活用した全世界株式インデックス運用はそのままに!

毎月の収入の一部を積立投資!

Twitterでも発信していますが、本当にこれがメインの投資手法です。

勉強や情報収集、情報発信も継続!

もちろん、「相場を読まない株式投資」といっても、「無関心」とは違います。

「どんな相場でも愚直に積立投資を継続しつつ、現代社会・市場環境には関心を向けるが株式市場に振り回されない。」

このスタンスで、日々向き合っていきたいと思います。

得られた体験談や学びは、この記事のようにブログやTwitterなどを通して、同じように資産形成中の現役世代向けに分かりやすく紹介していきます。

これからも見守っていただけると非常に嬉しいです。

関連記事

資産形成と並行してしたいのが家計管理ですね。我が家では「ふるさと納税」制度で生活費を削減しています!

積立投資の話になると「一括投資」の方が有利!という議論になります。しかし、実は投資手法に有利・不利はありません^^

インデックス運用で増やした資産を活用する方法に、「4%ルール」という売却方法があります。

しかし、相場次第で資産が非常に早く溶けてしまう点は、必ず考慮・ヘッジすべきリスクです!

参考書籍

この記事では、次の参考にしています。