【資産運用】個人投資家が考慮すべき長期積立投資の罠!?

こんにちは! マメ助です。

(Twitter@2020mamesukeFP)

ブログ村の応援クリックをお願いします↓

こんな人に!

- 長期積立投資は、投資信託(インデックス・ファンド)だけで盤石と思っている人に

- ドルコスト平均法は、長期積立投資においてベストな選択肢と思っている人に

→長期積立投資の罠を、知っているか・知らないかで、人生への備え方が変わります。

この記事では、次の内容を解説します。

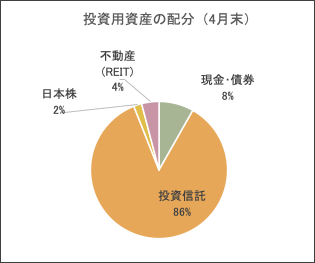

- 個人投資家と、機関投資家の資産運用の圧倒的な違い!

- 個人投資家が、資産運用を一つのカゴ(投資信託)で運用するリスクを考える!

- 個人投資家は、長期積立投資のリスクを考慮した資産運用を!

あくまでも、こういった考え方もあるんだなと、思ってください。

個人投資家と機関投資家の資産運用の圧倒的な違い

投資の教科書では、「機関投資家(GPIF=年金積立管理運用独立行政法人)などの資産運用方法を参考にしましょう!」と記載されることが多いと思います。

たしかに、運用目的は、個人投資家と同じ”長期的な金融資産の拡大”です。

しかし、個人投資家と機関投資家の資産運用には、圧倒的な違いが存在します。

それは投資目的が同じでも、想定している投資期間が違います。

個人投資家:長期的な金融資産の拡大

→ライフイベント(老後など)に備えた資産運用

機関投資家:長期的な金融資産の拡大

→50年先も継続することを前提とした資産運用

このように、投資目的は同じですが、想定している投資期間が異なります。

ここが、個人投資家が考慮すべきポイントです。

個人投資家が資産形成を一つのカゴ(投資信託)で運用するリスクを考える

つみたてNISAやiDeCoの普及に伴い、投資信託(インデックス・ファンド)で長期的な資産運用をはじめる人が多くなりました。

とても素晴らしいことですが、長期的な資産運用は、リスクが全く無くなることを保証した方法ではありません。

投資を引退する最後の年に、株式市場が暴落する可能性もあるからです。

長期的な資産運用の不確実性(リスク)

- 未来は誰にも分からない。

- 株式市場はリスクがある(乱高下する)。

- 投資信託のみを頼りにしていると罠にはまる。

個人投資家は、高齢になれば誰もがこれまで積み立てていた資産を、市場から取り崩すタイミングが訪れます。

でもその時に、株式市場が暴落していたら、皆さんはどうしますか??

引退する個人投資家

暴落により長年積み立てていた運用成績がマイナスに・・・でも、生きるためにはお金が必要です。

→泣く泣く、資産を取り崩します。

機関投資家

50年先を見据えた金融資産の拡大を目指しています。

→淡々と資産運用を行います。

2020年のコロナショックのように、短期間のうちに回復すれば、耐え忍ぶことも可能になりますが、未来は誰にもわかりません。

もしかすると、回復までに5年~10年とかかる可能性もあります。

直近10年間のような、株式市場が好調な時期に引退できれば最高ですが、この先どうなるか誰にもわかりません。

だからこそ、個人投資家は長期積立投資の不確実性を考慮した資産運用が必要です。

個人投資家は、長期積立投資の不確実性を考慮した資産運用を

個人投資家が取れる対策としては、次のとおりです。

- 年齢や家族構成に合わせて(リスク許容度に変化に対応して)、全資産の配分を再調整する。

- 投資信託(インデックス・ファンド)だけでなく、キャッシュ・フローを得られる資産形成を行う。

- 仕事の引退年齢を伸ばす or 再度働きに出る。

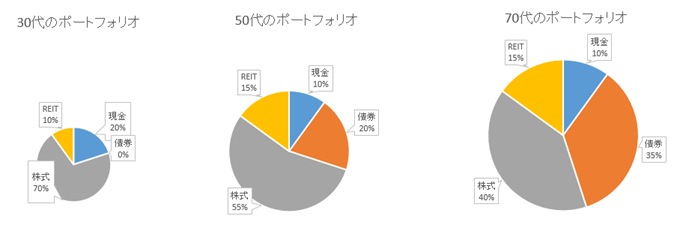

年齢や家族構成に合わせて(リスク許容度に変化に対応して)、全資産の配分を再調整する。

誰もが年をとります。それに合わせて、家族構成も変化します。

自身のリスク許容度が変化するのは自然なことです。

もちろん、一般的な会社員や公務員の20代・30代は、全資産額も小さく、仕事からの給料もあるため、「余剰資金は株式100%で運用」でも問題ありません。

しかし、個人投資家が、年齢を重ねるにつれて、リスクの高い投資の割合を減らし、債券や現金ポジションを高めるなどが一般的には推奨されています。(下図)

リスク資産の配分割合を円グラフにしたものです。

円グラフの大きさは、資産総額の大きさを表しています。

年齢を重ねると一般的には、資産総額が大きくなるからね。

つみたてNISAやiDeCoの枠の中では、積極的な運用でもいいけどね。

投資信託(インデックス・ファンド)だけでなく、キャッシュ・フロー得られる資産形成を行う。

つみたてNISAやiDeCoでは、分配金を自動的に再投資する投資信託での運用(複利運用)が基本となります。

複利の力を最大限利用するので、長期的には資産は激増します。

しかし、この運用方法は、解約(取り崩し)をすることでしか、現金を受け取ることが出来ません。

→解約する年に、市場が暴落する可能性が否定できません。

そのため、つみたてNISAやiDeCoでの投資信託(インデックス・ファンド)だけの運用ではなく、次のような資産運用も検討することも必要です。

分配金や配当金の獲得を目指す

- 「J-REIT投資」や「不動産投資」

- 「米国株ETF投資」

- 「日本株高配当株投資」

安定運用を目指す

- 「個人向け国債(変動10年)」

- 「定期預金」

- 「財形貯蓄」

一人ひとりの資産運用の目的が、明確になっている場合に、その目的を達成するための一つの方法にすぎません。

キャッシュ・フローも強化する!毎月分配金を得られるJ-REITについては、次の記事を確認してくださいね!

3つのJ-REIT(東証REIT指数連動ETF)から毎月分配金を得る方法!?

引退年齢を伸ばすまたは、再度働きに出て稼ぐ

このように、投資信託の長期投資を行い、いざその果実(現金)を受け取るときに、市場が暴落した場合、金融資産へのダメージは甚大です。

だからこそ、個人投資家が年齢を重ねるにつれて、リスクの高い投資の割合を減らし、債券や現金ポジションを高めるなどが一般的には推奨されています。

しかし、暴落が発生した場合でも、他の方法で現金(キャッシュ・フロー)を得られる手段があれば、安定した生活が送れます。

最も確実なのが、仕事の引退年齢を伸ばす or 再度働きに出るといった「稼ぐ」ことで得られる現金(キャッシュ・フロー)です。

働き続けることが、最強の老後対策と言われていますね。

本当は、働かなくても人生を豊かに暮らしたいんだけどね。

個人投資家がコントロールできないリスクがあるからこそ、たくさんの備えが必要なんだね。

まとめ

この記事では、次の内容を解説しました。

- 個人投資家と、機関投資家の資産運用の圧倒的な違い!

- 個人投資家が、資産運用を一つのカゴ(投資信託)で運用するリスクを考える!

- 個人投資家は、長期積立投資のリスクを考慮した資産運用を!

長期積立投資をすれば、リスクが全く無くなるわけではありません。

投資を引退する最後の年に株式市場が暴落する可能性があるからです。

ですが、それでもなお、つみたてNISAやiDeCo枠の投資信託への長期積立投資は継続しましょう。

それは、資本主義社会には「r > g」の法則があり、経済的な豊かさを得るには投資(r)が必要な手段だからです。

私たちは、仕事(人的資本)から得られるお金を、モノやサービスに変換して生活をしています。

ですが、健康で一生涯好きな仕事で働き続けられる人は、ごく少数です。

その仕事(人的資本)から得られるお金の一部を、「資産運用」という方法で、蓄えていく必要があります。(銀行預金も投資も、同じ資産運用です!)

資産運用は、将来必要となる現金を取得する方法にすぎません。

人生の目的や資産運用の目標によって、将来必要となる現金は一人ひとり異なります。

その目標を達成するために、長期積立投資をし、その果実(現金)を受け取る時に、暴落する可能性があることを頭の片隅に覚えていてほしいと思います。

関連記事です。

ライフプランを考えるうえで、欠かせないのがお金の問題です。人生100年時代、資産形成方法を考えています。

【人生100年時代】ライフプランのツールとして、積立投資という選択肢を考慮すべき3つの背景(1/2)

資産形成を始めたもののこれで良いのか?このまま続けても良いのか?不安な方は次の記事を確認してください。きっと続ける自信になりますよ。

【解説】【資産形成のフレームワーク】~始めたはいいけれど、さてどう続けていけばいいのか?~

現代社会で資産形成をするならネット証券口座は必須のツールです。スマホで5分!まずは、口座を開設してみましょう!

【資産形成】現代社会の富の源泉「ネット証券口座」を開設しよう!(社会人1年目のあなたへ)