【資産運用】本業に集中する人向けの資産運用法(3選)

こんにちは! マメ助です。

(Twitter@2020mamesukeFP)

ブログ村の応援ポチをお願いします↓

にほんブログ村

にほんブログ村

2020年は、コロナ・ショックによる株式市場の乱高下がありましたが、2021年に入ってからは各国政府の金融緩和の影響を受け、強気相場が続いています。

さらに、増えない銀行預金、老後2,000万円問題、FIRE(アーリーリタイアメント)の認知や流行も受け、つみたてNISAやiDeCoなど資産運用を始めている人が多くなりましたね。

しかし、資産運用では「お金を増やすこと(リターンを取る)=リスクを取ること」です。

短期的な視点では、資産運用に失敗&元手の資金を失い、そのまま市場から退場を余儀なくされる可能性もあります。

この記事では、短期的な視点ではなく、ゆっくりコツコツ資産を増やすための3つの方法を解説しています。

本業の仕事に全力で取り組みたい人向けの内容だよ!

”お金持ちになる公式”

金融資産を増やすための基本ルールは、この”お金持の公式”です。

お金持ちの公式

(収入―支出)+(金融資産×運用リターン)

簡単に言えば、お金持ちになるためには、次の3つの行動が必要です。

1.世帯の収入を増やす

2.世帯の支出を減らす

3.資産運用リターンを高くする

「リターンを高くする = リスクを取る」ことだよ!

経済が成熟し、基本的な人権が守れ、働く自由が約束されている日本社会では、

「1.世帯の収入を増やす」こと=仕事をして「稼ぐ」ことが、

「3.資産運用リターンを高める」ことよりも、優先度が高くなります。

もちろん「2.世帯の支出を減らすこと」は、お金持ちの前提となる土台だよ!

「1.世帯の収入を増やす」こと=仕事をして「稼ぐ」ことが、金持ちへの最速の近道!

しかし、1だけでなく、「2.支出を減らすこと」や「3.資産運用リターンを高める」もあわせてバランスよく実施する必要があります。

資本主義社会の「r>g」の法則ですね。

資産収益率の方が、労働収益率よりも早く成長するんだよね!

そのため、本業の仕事に集中し「稼ぐ」人向けの長期的な資産運用法を考える必要があります。

本業に集中する人向けの資産運用法(3選)

本業に集中することを優先したい人の向けの資産運用のおススメは、次の3つです。

資産運用法(3選)

- 考えない&放ったらかしの運用方法

- 自分で手作りポートフォリオを作る運用方法

- プロ専門家やAIを活用する運用方法

考えない&放ったらかしの運用方法

これは、インデックスファンドへの投資による、考えない&放ったらかしの運用方法です。

国内外の株式&債券&REITなどの様々な資産クラスの指数(インデックス)に連動する投資信託やETFを淡々と購入するだけです。

メリット

考えなくても&放ったらかしでも、世界の経済成長が続けば、資産も増えること。

運用益の課税は換金する時のみ発生し、負担が少ない。

デメリット

短期間に資産が増えないこと(平均年利数%)。

投資信託(インデックスファンド)では、配当金が出ないので、生活が楽になる実感を得られにくい。

この方法は、長期的な目標(老後資金を作る・10年以上先の子どもの大学資金)のための資産形成に最も有効です。

しかし、日々の収入が増えるわけではありません。(REITからの分配金はあります。)

3つのJ-REIT(東証REIT指数連動ETF)から毎月分配金を得る方法!?

自分で高配当銘柄などを買う手作りポートフォリオを作る運用

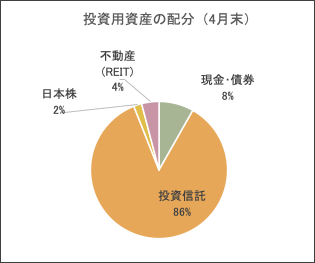

2つ目は、インデックスファンドを核(コア)に、自分で高配当銘柄などを買う手作りポートフォリオを作る運用方法です。

資産運用の本で、「コア・サテライト運用」と呼ばれている方法ですね。

インデックスファンドに投資しつつ、これは!と思う複数の株式会社に個別投資する方法です

インデックスファンドのみでは、高い配当金や日本株式特有の株主優待を得ることができないため、これらが欲しい場合は個別のリスクを取って、個別株のポートフォリオを作る必要があります。

この方法でも資産運用の核となるは、幅広い分散効果のある株式インデックス・ファンドを淡々と積み立て、持ち続けることです。

インデックスファンドで平均点が取れれば、たとえ個別株で失敗したとしても、致命傷を防ぐことが出来ます。

メリット

高い配当金や日本株式特有の株主優待を得ることが出来る。

→生活のゆとりが生まれやすい。

デメリット

銘柄の選定・定期的な確認、ある程度の資金が必要となる。

減配や株主優待の改悪の可能もある。

配当金には約20%の課税を受ける。

自身で高配当株式ポートフォリオを作成したい人は、1株から購入でき、月50万円以内の投資なら実質手数料無料のSBIネオモバイル証券がオススメです↓

1株から日本株式を購入する場合は、SBIネオモバイル証券🔗がおすすめです!

プロ専門家やAIに運用を依頼する方法

プロのアドバイザーやAIは、あなたのリスク許容度をあなたに代わってに算出し、適切だと思われる投資先を選んでくれます。

日本では個人投資家が、プロのアドバイザーと契約している事例は少ないと思いますが、例えば、AIロボアドバイザーなどがこの方法のその典型例です。

メリット

プロのアドバイザーやAIは、あなたのリスク許容度をあなたに代わってに算出し、適切だと思われる投資先を選んでくれること。

デメリット

手数料が割高です。

お金を増やすためにお金を払うので、投資家との間で利益相反が発生します。(利益相反=利益を奪い合うこと。)

また、AIが提案する商品は自分で購入できるものがほとんどです。

まとめ

いかがでしたか?

そのため、本業の仕事に集中し「稼ぐ」人向けの長期的な資産運用法を解説しました。

金融資産を増やすための基本ルールは、この”お金持ちになる公式”です。

お金持ちの公式

(収入―支出)+(金融資産×運用リターン)

簡単に言えば、お金持ちになるためには、次の3つの行動が必要です

1.世帯の収入を増やす

2.世帯の支出を減らす

3.資産運用リターンを高めする

本業の仕事に集中し「稼ぐ」人向けの長期的な資産運用法(3選)

- インデックスファンドへの投資による、考えない&放ったらかしの運用方法

- インデックスファンドを核に、自分で高配当銘柄などを買う手作りポートフォリオを作る運用

- プロ専門家やAIに運用を依頼する方法

どれも一長一短ですが、ご自身の投資目的とリスク許容度に応じて、柔軟に対応していきましょう。

いつも本当にありがとうございます!

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

にほんブログ村

関連記事です。

関連記事

資産形成するなら、税制優遇枠の活用は必須です。つみたてNISAを始めてみましょう。

国の制度が見直され、つみたてNISAの拠出可能な期間が延長されました。

つみたてNISAで購入可能な約190本の投資商品の中からどれを選べば良いのか?分かりやすく解説しています。