【米国REITおすすめはどれ?】3つの米国REIT(米国REIT指数連動ETF)を比較!?

こんにちは! マメ助です。(Twitterのフォローをお願いします!→@2020mamesukeFP🔗)

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

資産形成の次のステップとして、人気のある米国REIT指数連動ETF(3つ)を紹介します。

- 米国REITが人気だって聞いたことあるけど、どんなもの?

- 株式や債券インデックス・ファンドだけじゃなくて、米国REITにもチャレンジしたい!

- 分配金をゲットして、キャッシュ・フローを強化したい!

- 米国以外の先進国不動産(RIIT)にも投資したい!

資産運用の基本ルールは、投資の目的とリスク許容度に応じた、「長期・分散・積立投資・低コスト」を見込めるインデックス(指数)連動型への投資を継続することです。株式市場への投資では、全世界株式インデックス・ファンドまたは米国株式インデックス・ファンド投資が資産形成の核(コア)となります。

しかし、さらなる分散効果を求め、株式・債券以外に不動産投資信託(REIT(リート))ETFへの投資も検討したいところです。(日本の不動産(J-REIT)については、関連記事をご確認ください。)

最後までお読みいただき、資産運用の参考にしてください。

① 不動産投資信託(REIT)のETF

REIT(リート)とは、アメリカで生まれた「Real Estate Investment Trust」を略したもので、実物の不動産に投資する投資信託の一つです。

REITは、多くの投資家から集めた資金で、実物の不動産(オフィスビルや商業施設など)を購入し、その賃貸収入や売買益を投資家に分配する金融商品です。

今回紹介するのは米国のREITなので、米国REITです。一方、日本のREITは、JapanのJをつけて、J- REITと呼ばれていいます。

ETFって何?

ETFとは「Exchange Traded Fund」の略で、証券取引市場に上場されている投資信託です。一般的な投資信託と異なり、ETFは市場に上場され、株式と同じように売買できるのが特徴です。

証券市場が開いている時間なら、いつでもリアルタイムの価格で売買できる投資信託と考えてもらってもOKです。

REITへ投資するメリット・デメリット

メリット

- ハイリターン(好利回りが期待できる)

- 不動産に少額・分散・低コストで投資できる

- 株価の動きと連動性がそれほど高くない

デメリット

- ハイリスク(価格のブレ幅が大きい)

- 株式や債券市場と比べ市場規模が小さく、資産運用の核になれない

REITに投資するメリット

メリット①:ハイリターン(好利回りが期待できる)

REIT指数連動ETFは、実物の不動産(オフィスビルや商業施設など)を購入し、その賃貸収入や売買益を投資家に分配する金融商品です。この収益の大半を分配金として出す仕組みから、好利回りが期待できます。(平均して2%~3%)

メリット②:不動産に少額・分散・低コストで投資できる

不動産投資は、一般的に多額の資金が必要です。しかし、REIT指数連動ETFでは少額(1万円程度~)でも、不動産に分散投資が可能となり、リスクを抑えつつリターンを高めることが出来ます。また、REITのETFは、信託報酬(経費率)が低い傾向にあります。

メリット③:株価の動きと連動性がそれほど高くない

REITの値動きは、株価のそれと強く連動しない傾向があります。つまり、株式インデックス・ファンドにトッピングとして、REITを保有することで、ポートフォリオ全体としてリスクを下げる効果を得られます。

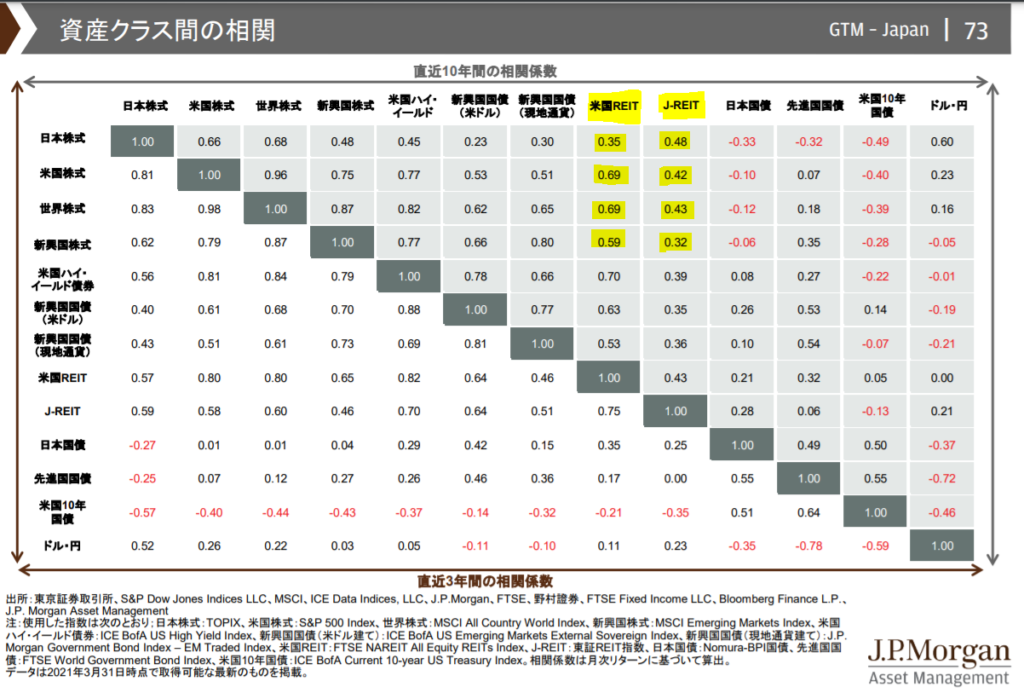

(表1)の黄色のマーカー部分が、株式とREITの過去10年間の相関関係を示しています。「1.0」に近いほど、非常に強い相関関係にあります。

表1のとおり、だいたい「0.3~0.7」程度(やや強い相関関係)です。まったく同じ値動きにはならないことが分かります。

REITに投資するデメリット

デメリット①:ハイリスク(価格のブレ幅が大きい)

リターンとリスクは、正比例します。つまり、REIT指数連動ETFは、ハイリターン=ハイリスク商品です。

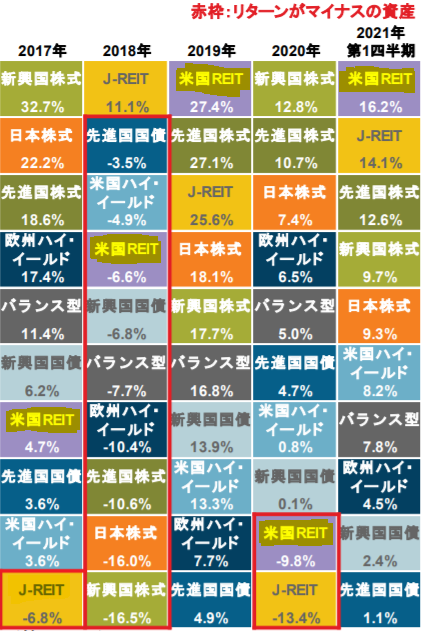

(表2)Guide to the Marketsの資産クラス別リターン(円ベース)では、米国REIT指数連動ETFは年間リターンのブレ幅が大きく、ハイリターン=ハイリスク商品だと分かります。

デメリット②:株式市場や債券市場と比べ市場規模が小さく、資産運用の核になれない

REIT指数連動ETFは、残念ながら資産運用の核にはなれません。株式市場や債券市場と比べ市場規模が小さく(約50分の1)、市場規模が小さい投資対象ばかりに投資をすると、世界の経済成長の恩恵を受けることはできないからです。

なお、「ウォール街のランダム・ウォーカー(原著第12版)(著者:バートン・マルキール)」の中では、REITの位置づけを次のように解説しています。

② 米国REIT・ETFを3つ紹介!

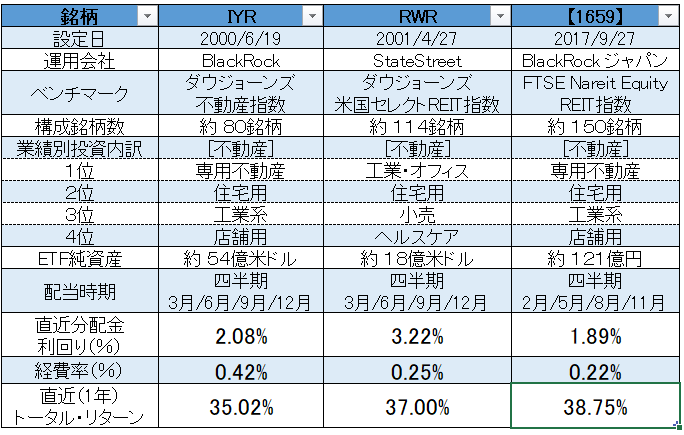

代表的な米国REIT・ETFは次のとおりです。

(下線部をクリックすると、公式HPにジャンプします。)

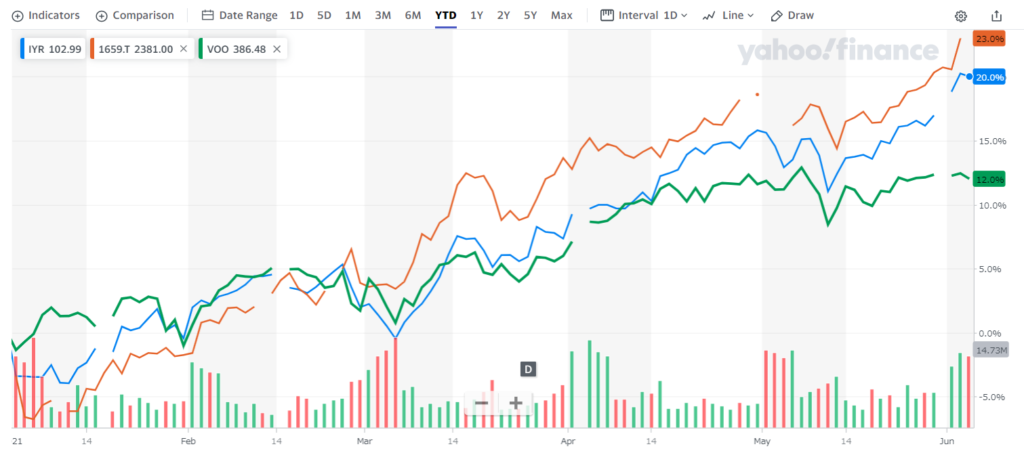

直近2年間の値動きは次のようになります。

トータルリターンの順に並べると、青色:【IYR】 > 赤色:【1659】 > 黒色:【RWR】となります。

なお、2021年に入ってから(年初来)、米国REITは絶好調です。代表的な米国株式指数のS&P500指数よりも、高いリターンを残しています。

青色:【IYR】 > 赤色:【1659】 > 茶色:【VOO】

※もちろん長期的には株式指数に負けています。

どれがおススメ??

【1659】が、長期的に低コストで運用できる可能性が高いため、おススメです。

【1659】を推す理由

- 日本の株式市場で購入できる(円決済)ため、為替手数料がかからないから

- 日本の株式市場で購入できる(SBI証券や楽天証券)ため、購入手数料がかからないから

- 分配金に二重課税がないから

【1659】は、日本の株式市場(SBI証券や楽天証券)で直接購入できる点が、最もメリットがありますね!為替リスクはありますが、円建てて決済&分配金を得られるのが大きなメリットですね。

IYR】や【RWR】は、米国株式市場でしか購入できません。

純資産規模や売買出来高が大きいのは魅力的ですが、やはり各種コストがかかるのが長期運用では看過できないデメリットです。

③日本を除く先進国REITに丸ごと投資できるS&P先進国REIT指数について

米国以外の地域にも広く分散させるために適したREIT・ETFが、実は日本の株式市場で購入できます。

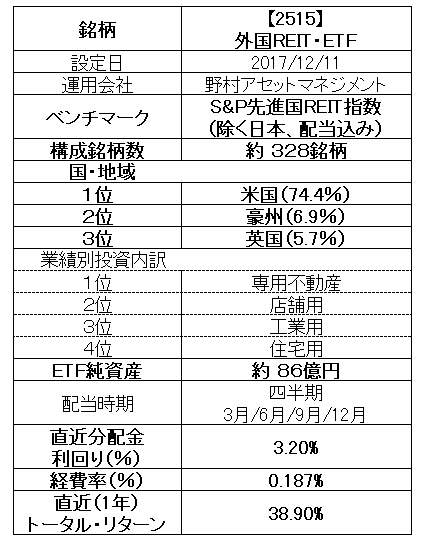

それが【2515】です。(表4)

- 投資先銘柄が300以上と十分に分散されている

- 米国REITの割合が約75%占める

- 分配利回りが高い(約3.2%)

- 低コスト(約0.19%)

米国REITだけでなく、先進国REITに広く分散させたい人は、【2515】がおススメです。【2515】とJ-REIT・ETFをどちらも購入することで、先進国REITの詰め合わせパックを作れますね!

まとめにかえて

今回は次の内容を紹介しました。

資産運用の主役になれないREIT指数連動ETFですが、その魅力は、各四半期(3か月に1度)に分配金が支払われ、好利回りが期待できることです。

しかし、リターンとリスクは正比例しますので、REIT指数連動ETFは、ハイリターン=ハイリスク商品です。くれぐれも自身のリスク許容度を超えた投資は控えましょう。

ウォール街のランダム・ウォーカーでは、REITの割合は全資産の10~15%以内にすることが推奨されています。

この記事が、皆さんの資産形成のお役に立てれば幸いです

では、良い資産形成を!

ブログ村の応援クリックをお願いします↓

関連記事です。

日本の不動産投資信託(J-REIT)への投資に興味がある方は、次の記事をご確認ください。

国のお得な制度であるつみたてNISAの拠出期間が延長された話です。始めるのに遅いことはありません。今すぐ活用したい制度です。

数ある投資信託の中から、長期保有に適した商品は実は200種類もありません。金融庁が厳選した商品から1つ選べばオッケーです^^

株式で国内株式と外国株式の比率を迷ったときは、どう判断すればいいでしょうか?そのヒントを紹介しています。