【早く始めるほど楽】月額1.5万円(年間18万円)から15年で、教育資金 (約600万円)を準備する方法!(再現性あり!)

前回の記事では、「老後のお金とは別に、10年後に必要な教育費(約600万円)の準備をしたい」という内容で解説しました。

想像以上に反響があり、次のようなお便りをいただきました。

10年で準備する方法は、積立額が高くても、かなりハイリスクな運用が必要だと分かりました。なるべく早めに教育資金を準備していきたいと感じました。

我が家では、あと15年で大学進学費用(約600万円)を準備する必要があります。しかし、今のところ月額1.5~2万円くらいしか積立できません。

月額1.5~2万円から、15年で約600万円準備する方法を教えてください。<

今回は、その疑問にお答えする形で「別額1.5万円から、15年で教育資金(約600万円)を準備する方法」を解説します。

- あと15年で教育資金など、約600万円を準備したい!

- でも、月3.5万円(年間42万円)も現金で積立貯蓄できない!

リスクをとってお金を準備したい人に、この記事はヒントになります。

最後までご覧いただき、資産運用のヒントにしていただければ幸いです。

前提条件を整理します

資産運用を始める前に、投資の目的とその方法を確認します。

今回の目的と方法は次のとおりです。

目的:教育費用(=大学進学費用)を、15年で約600万円準備したい。

(約3.5万円/月(約40万円/年)を15年間現金貯金すれば準備できるが、そんな余力がない!)

方法:リスクをとって運用する。

「リスク運用:現金=(45:55)=270万円:330万円」を目標とする。

5つのステップで約600万円を目指す。

(1)初めの7年間は、拠出可能な額を全てリスク運用する。

(2)後半8年間は、拠出可能な額を全て現金貯金とする。

(3)全体の運用リターンは、2.0%を超える運用を目指す。

(4)全体の運用リスク(▲17%)、最大損失額は▲102万円。

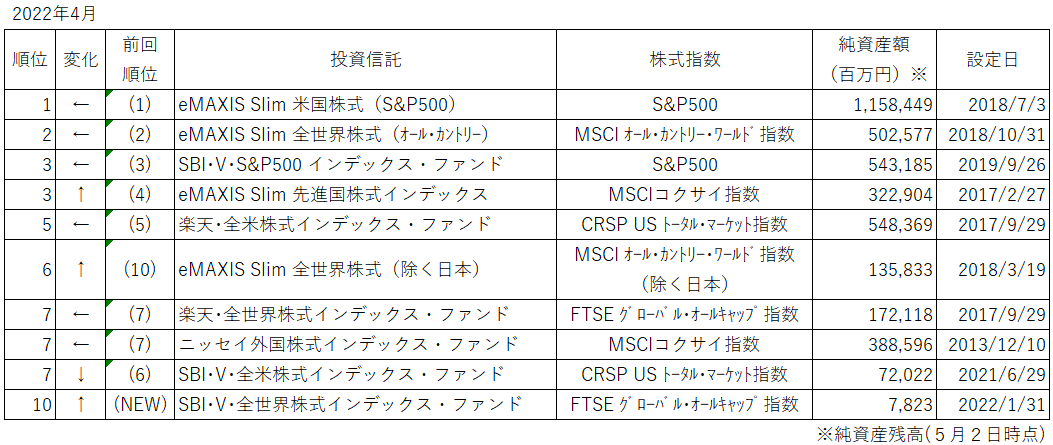

(5)投資対象は、eMAXIS Slim 全世界株式(オール・カントリー)とする。

積立金額の設定(段階的に引き上げ) → 元本合計:510万円

・1、2年目:月1.5万円 → 年18万円(2年で36万円)

・3、4年目:月2.0万円 → 年24万円(2年で48万円)

・5、6年目:月2.5万円 → 年30万円(2年で60万円)

・7、8年目:月3.0万円 → 年36万円(2年で72万円)

・9~15年目:月3.5万円 → 年42万円(7年で294万円)

5つのステップについて、シミュレーションを行っています。

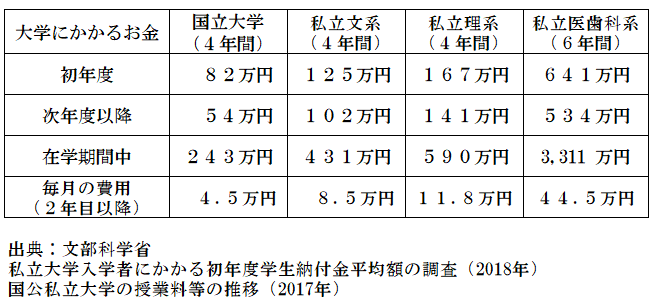

教育費用(大学進学費用)=約600万円が必要な理由は割愛します。

(前回の記事を確認してください。)

教育費用を準備するポイントは、次の2点でしたね!

① 教育費用はインフレしやすい!

② 私立理系大学4年間:約600万円

直近はあまり上昇していない印象を受けますが、教育費用はインフレしやすい傾向があります。

今後も、年率:0.5%~1.0%のインフレが続くと考えておくと無難です。

下表から分かるとおり大学卒業まで、私立医歯科系を除いて、だいたい600万円もあれば学費部分は、十分対応可能です。

いざ実践!シミュレーションの結果!

必要なお金を準備するためには、次の3つの方法があります。

教育費用のような決まった時期に、決まった金額を準備する場合は、「リスクを取らずに、貯蓄することが無難」です。

今回は、①と②を組み合わせ、15年で準備する方法を紹介します。

この方法は、再現性は非常に高く、投資に関するテクニックはほぼ不要です。

しかし、株式市場の状況に大きく影響を受けますので、その点はご留意ください。

(株式市場によっては、損失が発生し、③の方法で資金を準備する必要が生じます。)

また、積立金額については、初めの1年目・2年目は月額1.5万円の拠出ですが、3年目以降は収入が増えることを想定して、次のように月額の積立金額を2年ごとに、5千円上昇させています。

【積立金額の推移】

積立金額の設定(段階的に引き上げ) → 元本合計:510万円

・1、2年目:月1.5万円 → 年18万円(2年で36万円)

・3、4年目:月2.0万円 → 年24万円(2年で48万円)

・5、6年目:月2.5万円 → 年30万円(2年で60万円)

・7、8年目:月3.0万円 → 年36万円(2年で72万円)

・9~15年目:月3.5万円 → 年42万円(7年で294万円)

(1)初めの7年間は、拠出可能な額を全てリスク運用する。

全世界株式インデックスの過去実績から、「リスク:20%、リターン:4%」として計算します。

まずは、運用期間を長く確保するために、前半7年間の拠出可能な金額を全て投資に回します。

運用方法は、愚直に毎月積立投資です!

7年間積立投資した後は、引き出すまでほったらかしでOKです。

(2)後半8年間は、拠出可能な額を全て現金貯金とする。

後半8年間は、ゴールを目指してリスクを段階的に減らすため、拠出可能な金額を全て現金貯金として、銀行口座に積み立てます。

(1)、(2)の運用の結果は次のようになります。

全体として「リスク運用:無リスク運用=45:55」

15年間の運用の結果は?

リスク運用の結果は、次のようになります。(今回は特定口座を用いた運用を行ったので、含み益に対して約20%の課税を受けます。)

- 元本:180万円

- リスク:20%、リターン:4%(複利運用)

- 15年目:284万円(損益:+104万円)

- 特定口座の課税:約20% → 手取り:約80%

- 手取り:180+(104*80%)≒ 263万円

- (※つみたてNISAを活用していると、284万円全て手取りとなります。)

(3)全体の運用リターンは、2.0%を超える運用を目指す。

15年間の運用の結果

(1)+(2)=(263万円+330万円)=593万円となり、

約600万円準備することができました。

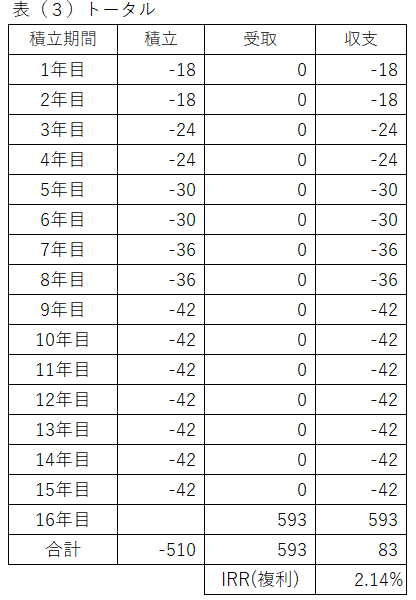

さて、全ての元本510万円を15年間運用し、手取り593万円まで増えた場合、全体としてどれだけのリターンをられたかを計算する方法が、(表3)です。

結論だけ言いますと、年率:約2.1%程度で運用できたことが分かりました。

教育費用は、年率:0.5~1.0%程度インフレが想定されるんだったね!

年率:約2.1%なら、十分インフレに対応して運用できたことが分かります。

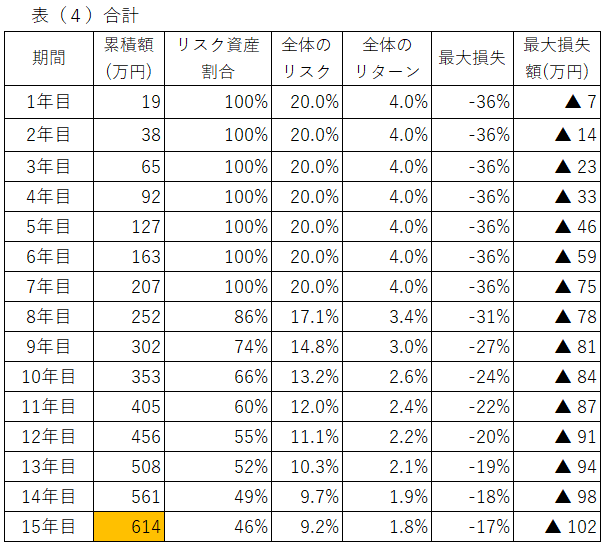

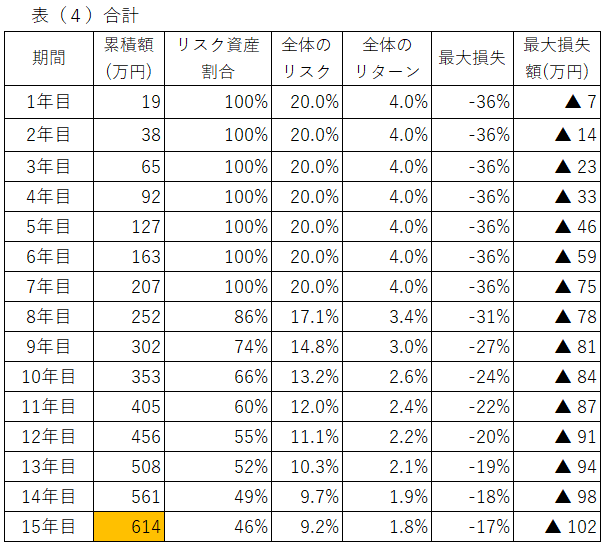

(4)全体の運用リスク(▲17%)、最大損失額は▲102万円。

さて、この方法で考慮すべきことは、リターンだけではありません。

最大損失額もしっかり把握しておきましょう。

計算方法は割愛しますが、(表4)の一番右側を見てください。

これは各年で、「コロナ・ショック級」の株式市場の暴落が発生した時に、発生しうる最大損失額を示しています。

運用額が大きくなる後半ほど、損失額が大きくなることが分かります。

もし仮に15年目に「〇〇ショック」が発生したら、せっかく積み上げた614万円が、一気に512万円まで減ることになります。

この不確実性(リスク)を受け入れられるなら、この方法は再現性の高い方法です。

繰り返しますが、必要なお金を準備するためには、次の3つの方法しかありません。

仮に②で失敗した場合に備えて、リカバリーできる方法を準備しておきましょう!

例えば、①の積立額を増やす(倹約や副業、夫婦共働き)、③借りる(奨学金) or もらう(児童手当)などが考えられます。

童手当は、子ども一人につき、生まれてから~中学卒業までの15年間で、約200万円給付されるので、損失の補填に十分活用できます。

キーワードは「児童手当は、全額現金貯蓄する!」です。

(5)投資対象は、eMAXIS Slim 全世界株式(オール・カントリー)とする。

さて、最後は想定した「リスク:20%、リターン:4%」を達成しそうな投資対象の紹介です。

(1)でもお伝えしたとおり、「リスク:20%、リターン:4%」は、全世界株式指数(MSCI オール・カントリー・ワールド・指数)の過去実績からリターンを少なめに見積もったものです。

この指数に連動する投資信託は、「eMAXIS Slim 全世界株式 (オール・カントリー)」などがあります。

詳しくは、楽天証券のHPをご確認ください。

https://www.rakuten-sec.co.jp/web/fund/detail/?ID=JP90C000H1T1

今のところ、迷ったら「eMAXIS Slim 全世界株式(オール・カントリー)」で、OKです。

まとめにかえて

「老後のお金とは別に、15年後に必要な教育資金(約600万円)の準備をしたい」という内容で解説しました。

教育費用のような決まった時期に、決まった金額を準備する場合は、「リスクを取らずに、貯蓄することが無難」です。

しかし、今回紹介した方法は、再現性は非常に高く、投資に関するテクニックはほぼ不要ですが、株式市場の状況に大きく影響を受けますので、その点はご留意ください。(場合によっては、損失が発生します。)

具体的には次のとおりです。

目的:教育費用(=大学進学費用)を、15年で約600万円準備したい。

(約3.5万円/月(約40万円/年)を15年間現金貯金すれば準備できるが、そんな余力がない!)

方法:リスクをとって運用する。

「リスク運用:現金=(45:55)=270万円:330万円」を目標とする。

5つのステップで約600万円を目指す。

(1)初めの7年間は、拠出可能な額を全てリスク運用する。

(2)後半8年間は、拠出可能な額を全て現金貯金とする。

(3)全体の運用リターンは、2.0%を超える運用を目指す。

(4)全体の運用リスク(▲17%)、最大損失額は▲102万円。

(5)投資対象は、eMAXIS Slim 全世界株式(オール・カントリー)とする。

積立金額の設定(段階的に引き上げ) → 元本合計:510万円

・1、2年目:月1.5万円 → 年18万円(2年で36万円)

・3、4年目:月2.0万円 → 年24万円(2年で48万円)

・5、6年目:月2.5万円 → 年30万円(2年で60万円)

・7、8年目:月3.0万円 → 年36万円(2年で72万円)

・9~15年目:月3.5万円 → 年42万円(7年で294万円)

15年間運用した結果は、次のようなシミュレーション結果(表4)となります。

元本:510万円が、593万円(税引後)まで増える可能がある一方、最大512万円まで減る可能性があります。

この不確実性(リスク)を受け入れられるなら、この方法は再現性の高い方法です。

繰り返しますが、必要なお金を準備するためには、次の3つの方法しかありません。

仮に②で失敗した場合に備えて、リカバリーできる方法を考えておくのをおススメします。

例えば、①の積立額を増やす(倹約や副業、夫婦共働き)、③借りる(奨学金) or もらう(児童手当)などが考えられます。

キーワードは、「児童手当は、全額現金貯蓄する!」です。

児童手当は、子どもが生まれてから~中学卒業までの15年間で、約200万円給付されるので、損失の補填に十分活用できます。

15年という長期の時間をかけると、ゆとりある準備が可能となります。

この方法で、教育資金(約600万円)を準備するのは、再現性が高く、積立投資を続けるだけで誰もが実現できる可能性を秘めています。

ぜひ後悔のない、資産運用を行ってください!

この記事が、皆さんの資産形成のお役に立てれば幸いです。

では、良い資産形成を!

ブログ村の応援クリックをお願いします↓

オススメ書籍

子どもにかかるお金のことがよく分かる書籍です。

資産運用に必要な考え方やどんな商品を選べばよいか、よく分かる一冊です。

インデックス運用では、必読書です!

関連記事です。

IRR(複利)の具体的な計算方法を解説した記事です。

IRRを活用すると、貯蓄型保険(学資保険・個人年金保険)の真の利回りが一発で計算できます。

国のお得な制度であるつみたてNISAの拠出期間が延長された話です。始めるのに遅いことはありません。今すぐ活用したい制度です。

数ある投資信託の中から、長期保有に適した商品は実は200種類もありません。金融庁が厳選した商品から1つ選べばオッケーです^^

株式で国内株式と外国株式の比率を迷ったときは、どう判断すればいいでしょうか?そのヒントを紹介しています。