【資産形成】ポートフォリオで不動産(REIT)を活用する方法

こんにちは! マメ助です。(Twitterのフォローをお願いします!→@2020mamesukeFP🔗)

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

MorningStar.comで興味深い不動産投資信託(以下、REIT)に関する記事があったので、内容を紹介しつつ思ったことを記事にします。

今回紹介する記事はこちら→「How to Use Real Estate in Your Portfolio🔗」(新しいタブで開きます。)

- メリットとデメリット

- 保有期間と資産配分の目安

- 我が家で購入しているREIT

最後までお読みいただき、資産運用のお役に立ててください。

メリット・デメリットについて

不動産投資というと、マンション1棟・1室保有と考えている人もいるかもしれません。しかし、個人投資家が利用できる不動産の中で最も流動性の高い投資先は、不動産投資信託(REITファンド)です。

このブログでもREITに関する記事をいくつか書いてあるので、参考にしてください。(新しいタブで開きます。)

「3つのJ-REIT(東証REIT指数連動ETF)から毎月分配金を得る方法!?🔗」

「【米国REITおすすめはどれ?】3つの米国REIT(米国REIT指数連動ETF)を比較!?🔗」

では、REITのメリット・デメリットを見ていきます。

メリット

①分散効果

分散効果を確認する最も簡単な指標は、相関関係(値動きの連動性)です。相関関係は、+1~▲1の数値で表され正(プラス)になれば、相関関係は強い(値動きの連動性)が強いとされます。

2024 年1月末までの 3 年間においては、米国REIT指数と米国株式指数と 0.87 の相関関係でした。相関関係は強いとみることができます。

近年は、分散効果が低下していると記事では記載されています。しかし、相関関係は常に変動するため、時期によってはREITと株式市場と連動性が比較的低い時期もありました。

②特定の期間では株式よりも優れたパフォーマンスを発揮する可能性がある

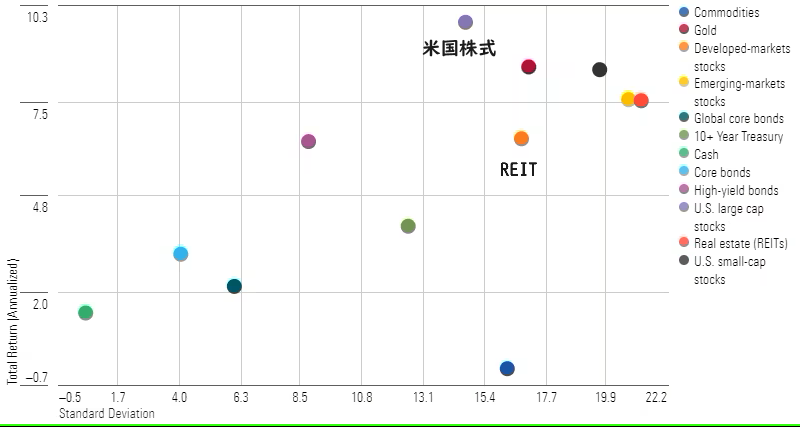

REITの主な収益源は、家賃収入です。特にインフレ期では、不動産の家賃を引き上げることができるとされ、インフレ圧力に対するヘッジになる可能性があります。下の図のように、全体として、REITは長期にわたって平均を上回るリスクとリターンの両方を生み出してきました。

デメリット

最大損失率が株式よりも大きい

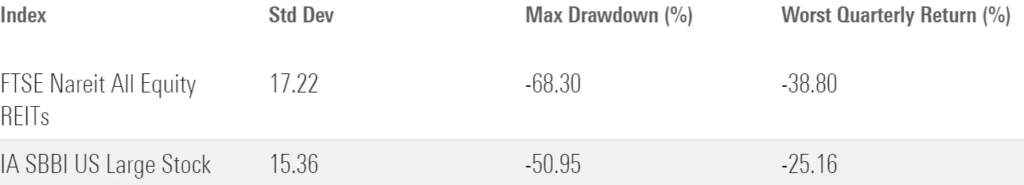

上の図は、1972年以降のREITと米国株式のリスク(Std Dev)と最大損失率(Max Drawdown)を比較したものです。最大損失率を見ると米国株式(▲50%)よりも、REITは大きく下落(▲68%)したことが分かります。

歴史的に、REITは 1990 年、2007 年と 2008 年の世界金融危機(リーマン・ショック)、2020 年初頭の景気後退(コロナ・ショック)など、痛みを伴う不況に見舞われてきました。最悪の四半期では、▲38.8%もの損失をくらっています。

保有期間と資産配分の目安

REITは、なかな癖が強く感じるかもしれません。しかし、ポートフォリオの多様性を持たせることが目的なら投資先の一つになります。次は、REITとの付き合いを見ていきます。冒頭記事の結論は次の3つです。

- 不動産投資において、REITが最も簡単な投資方法である

- REITの保有期間は、少なくとも10年間

- REITの保有比率は、5%~15%以内

③REITの保有比率が少ない理由として、REITの時価総額が株式市場より小さい点が挙げられています。REIT の時価総額は 2022 年時点で、世界全体で約1.9兆ドル(約285兆円)です。株式市場の時価総額は2022年時点で、世界全体で約94兆ドルなので、規模を比較すると株式市場と比べ、50分の1程度に過ぎません。

また、MSCIオール・カントリー(オルカン)等の広範な株式市場を対象とするインデックス・ファンドのほとんどには、REITの一部が含まれていることもその理由です。

そのため、REITを資産運用の軸(コア)にすることは、推奨されていません。資産配分のトッピングという位置づけです。REITに投資する場合は、参考にしてください。

我が家で購入しているREIT

最後に我が家で投資しているREITを紹介して、まとめに入ります。(新しいタブで開きます。)

我が家で投資しているREIT(2つ)

①【2515】NEXT FUNDS 外国REIT・S&P先進国REIT指数(除く日本・為替ヘッジなし)連動型上場投信🔗(野村アセットマネジメント)

②【2556】One ETF 東証REIT指数🔗(アセットマネジメントOne)

【 】内は東証の銘柄コードです。

どちらも東証ETF(上場投資信託)です。①は日本を除く先進国REIT(投資対象の7割以上が米国REIT)に投資し、②は日本のREITに投資する商品です。①と②で先進国のREITをカバーしています。

まとめます。

今回は、証券化された不動産投資(不動産投資信託、REIT)について、MorningStar.comの記事を紹介しつつ、感じたことを記事にしました。

次の内容で紹介しました。

- メリットとデメリット

- 保有期間と資産配分の目安

- 我が家で購入しているREIT

個人投資家が利用できる不動産の中で最も流動性の高い投資先は、不動産投資信託(REITファンド)です。もし興味があれば、一度調べてみて投資するのもアリだと思います。

いつも本当にありがとうございます!

皆様の応援が励みになります!ブログ村の応援ポチお願いします!↓

にほんブログ村

にほんブログ村

オススメ書籍を紹介

作家橘玲氏も資産運用において「コスパ」「タイパ」「リスパ」の最も優れている商品は、全世界の株式市場をコピーしたインデックス・ファンドと紹介しています。

読みたい関連記事

一般的な投資信託と上場投資信託(ETF)が何が違うのか?それぞれの特徴を確認しつつ、自分の投資目的に適した商品を選べるようになりたいですね。

ライフプランを考えるうえで、欠かせないのがお金の問題です。人生100年時代、資産形成方法を考えています。

資産形成を始めたもののこれで良いのか?このまま続けても良いのか?不安な方は次の記事を確認してください。きっと続ける自信になりますよ。

現代社会で資産形成をするならネット証券口座は必須のツールです。スマホで5分!まずは、口座を開設してみましょう!